Chính sách Diều hâu và Bồ câu là gì? Chúng ảnh hưởng như thế nào đến giá vàng?

Trong thế giới tài chính, các thuật ngữ “Diều hâu” và “Bồ câu” thường được sử dụng để mô tả hai phong cách chính sách tiền tệ khác nhau mà ngân hàng trung ương có thể áp dụng. Cả hai đều có những ảnh hưởng quan trọng đến giá vàng, một tài sản trú ẩn an toàn được nhiều nhà đầu tư lựa chọn trong thời kỳ bất ổn kinh tế. Vậy trong bài viết này sẽ giải thích chi tiết hơn cho các bạn nhé!

Chính sách Diều hâu là gì?

Chính sách Diều hâu, hay còn gọi là Hawkish, là một chính sách tiền tệ mà ngân hàng trung ương áp dụng nhằm kiểm soát lạm phát. Khi một ngân hàng trung ương theo đuổi chính sách Diều hâu, họ có thể tăng lãi suất để giảm nguồn cung tiền trong nền kinh tế, qua đó hạn chế lạm phát. Chính sách này thường được sử dụng khi nền kinh tế đang trải qua giai đoạn tăng trưởng mạnh và có nguy cơ lạm phát cao.

Hình tượng diều hâu thường là đại diện cho cái nhìn xuống và u tối như màu đen của con diều hâu vậy. Nó thể hiện cái nhìn bi quan và theo hơi hướng an toàn.

Chính sách Bồ câu là gì?

Ngược lại, chính sách Bồ câu, hay Dovish, là chính sách tiền tệ mềm mỏng hơn, trong đó ngân hàng trung ương giảm lãi suất hoặc sử dụng các biện pháp khác để thúc đẩy đầu tư và chi tiêu. Chính sách này thường được áp dụng khi nền kinh tế đang yếu kém hoặc đang trong tình trạng suy thoái, với mục tiêu là kích thích tăng trưởng kinh tế.

Chính vì vậy mà người ta ví von những người thuộc nhóm này là những người có cái nhìn lạc quan và hướng lên giống như hình ảnh con chim bồ câu vậy.

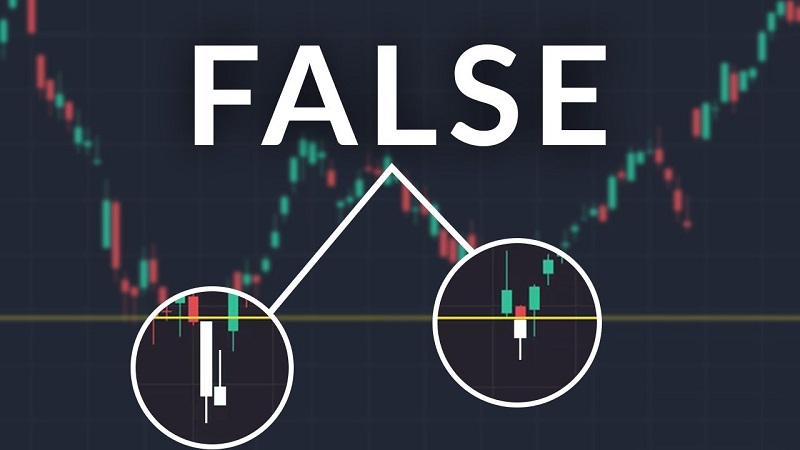

Ảnh hưởng đến giá vàng

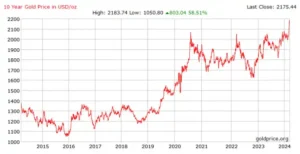

Giá vàng thường phản ứng mạnh mẽ với các chính sách tiền tệ của ngân hàng trung ương. Khi ngân hàng trung ương áp dụng chính sách Diều hâu và tăng lãi suất, đồng tiền thường trở nên mạnh hơn và lãi suất thực tăng cao. Điều này làm giảm sức hấp dẫn của vàng, vì vàng là tài sản không sinh lời, dẫn đến việc giá vàng giảm.

Trong khi đó, chính sách Bồ câu thường làm suy yếu đồng tiền và giảm lãi suất thực, làm tăng sức hấp dẫn của vàng như một công cụ phòng ngừa lạm phát và bảo toàn giá trị. Do đó, khi ngân hàng trung ương theo đuổi chính sách Bồ câu, giá vàng thường tăng.

Ví dụ về chính sách Diều hâu và Bồ câu

Hiểu rõ về 2 chính sách này cũng như cách chúng ảnh hưởng đến giá vàng có thể giúp nhà đầu tư và những người quan tâm đến thị trường vàng đưa ra quyết định đầu tư chuẩn xác hơn.

- Năm 2020: Trong bối cảnh đại dịch Covid-19, Fed đã sử dụng chính sách Bồ câu bằng cách giảm lãi suất xuống gần 0 và tung ra gói cứu trợ 2.300 tỷ USD, lớn nhất trong lịch sử Hoa Kỳ. Điều này đã thúc đẩy giá vàng tăng từ 1.700 USD lên vượt ngưỡng 2.000 USD/ounce.

- Năm 2022: Để hạn chế lạm phát đang leo thang, Fed áp dụng chính sách Diều hâu và tăng lãi suất mạnh mẽ, làm giá vàng giảm từ mức cao gần 2.075 USD/ounce xuống còn khoảng 1.615 USD/ounce vào tháng 9 năm 2022.

Những ví dụ này cho thấy rằng các quyết định chính sách của Fed có thể tác động đáng kể đến giá vàng. Các nhà đầu tư cần lưu ý những thông tin quan trọng từ phát biểu của các quan chức Fed cũng như các ngân hàng trung ương khác để có thể phản ứng kịp thời với các biến động trên thị trường vàng.

Kết luận

Trên đây chúng tôi đã chia sẻ những kiến thức rất căn bản về kinh tế vĩ mô có liên quan đến chính sách tiền tệ của các ngân hàng Trung ương. Từ đây khi gặp các thuật ngữ có liên quan đến các chính sách tiền tệ thì chúng ta có thể dễ dàng hiểu được và nắm bắt một cách nhanh chóng.