Cách giao dịch với chỉ báo MACD hiệu quả đạt lợi nhuận cao

MACD (Moving Average Convergence/ Divergence) – đường phân kỳ hội tụ trung bình dộng là chỉ báo kỹ thuật được các trader sử dụng thường xuyên trong giao dịch forex. Bởi chỉ báo MACD có thể giúp trader đưa ra dự báo sớm về sự đảo chiều của giá và xác định điểm vào lệnh chính xác. Vậy cụ thể đường MACD là gì? Cách sử dụng MACD như thế nào? Tất cả sẽ được chúng tôi giải đáp ngay sau đây. Mời các bạn cùng theo dõi!

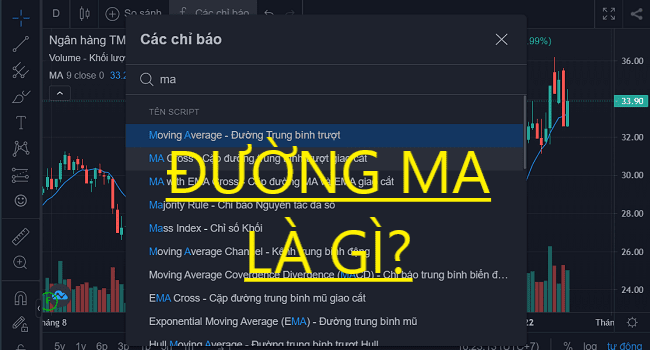

MACD là gì?

MACD được viết đầy đủ Moving Average Convergence/ Divergence – đường trung bình động hội tụ, phân kỳ. MACD là một trong những chỉ báo có thể xác định chính xác giá trị mà nó tạo ra thông qua 2 yếu tố chính là hội tụ, phân kỳ. Đồng thời chỉ số này cũng xác định rõ mức độ mạnh – yếu và xu hướng của quá trình thay đổi giá tăng hay giảm.

Chỉ báo MACD do Gerald Appel phát triển vào cuối những năm 70. MACD được xếp vào các loại chỉ báo muộn, dựa trên các dữ liệu đã xảy ra trong quá khứ để định giá. Nhiều nhà đầu tư dựa vào chỉ báo này để thực hiện việc cài đặt lệnh trong giao dịch forex.

Các thành phần của chỉ báo MACD

Chỉ báo MACD có cấu tạo khá phức tạp gồm 4 phần khác nhau. Mỗi một phần trong chỉ báo đều mang đặc điểm và ý nghĩa riêng, cụ thể như sau:

- Đường MACD: Đóng vai trò xác định xu hướng giá của thị trường tăng hay giảm. Đây là kết quả hiệu số của hai đường trung bình hàm mũ (đường EMA)

- Đường tín hiệu: Là EMA của MACD. Khi kết hợp hai đường này sẽ tạo ra các tín hiệu đảo chiều tiềm năng, giúp các nhà đầu tư vào ra thị trường.

- Biểu đồ histogram: Thể hiện sự hội tụ và phân kỳ, đây là sự chênh lệch của MACD và đường tín hiệu

- Đường Zero đóng vai trò là đường tham chiếu để đánh giá độ mạnh của một xu hướng.

Ý nghĩa của đường MACD trong forex

MACD là chỉ báo quan trọng trong phân tích xu hướng giá, do đó khi nắm rõ ý nghĩa của chỉ báo MACD sẽ giúp các nhà đầu tư đưa ra quyết định mua bán chính xác hơn.

Ý nghĩa của MACD được thể hiện qua nội dung sau:

Đóng vai trò quan trọng của các dự báo xu hướng giá:

- Khi MACD giao với đường tín hiệu theo hướng từ dưới lên sẽ có ý nghĩa cảnh báo giá sẽ theo xu hướng tăng, các nhà đầu tư thực hiện mua vào.

- Khi MACD giao với đường tín hiệu theo hướng từ trên xuống dự báo giá sẽ theo xu hướng giảm, các nhà đầu tư có thể vào lệnh bán.

Xác định diễn biến giá nhờ tính phân kỳ/hội tụ của MACD

- Nếu giá theo xu hướng lên nhưng MACD lại hướng xuống, đây dự báo tín hiệu đảo chiều từ tăng sang giảm nên các nhà đầu tư có thể vào lệnh bán.

- Nếu giá theo xu hướng xuống nhưng MACD lại hướng lên, đây dự báo tín hiệu đảo chiều từ giảm sang tăng nên các nhà đầu tư có thể vào lệnh mua.

Cách sử dụng MACD hiệu quả

MACD được xem là công cụ chỉ báo rất khó sử dụng, nhưng nếu nắm được bản chất và cách thức hoạt động sẽ mang lại hiệu quả đầu tư cao. Cụ thể các trader có thể tham khảo cách sử dụng đường MACD theo các cách sau đây để đạt hiệu quả tốt nhất:

1. Giao dịch khi MACD và đường Signal cắt nhau

- Nếu đường MACD giao cắt đường tín hiệu và hướng từ dưới lên trên đường Zero, đây là biểu hiện xu hướng thị trường đang tăng giá nên các nhà đầu tư có thể đặt lệnh mua.

- Ngược lại, đường MACD giao cắt đường tín hiệu và hướng từ trên xuống dưới đường Zero, đây là biểu hiện xu hướng thị trường đang giảm giá nên các nhà đầu tư có thể đặt lệnh bán.

2. Vào lệnh khi Histogram chuyển từ + sang – và ngược lại

- Khi Histogram chuyển từ + sang – tức là thị trường đang trong xu hướng giảm giá nên đặt lệnh sell.

- Khi Histogram chuyển từ – sang + tức là thị trường đang trong xu hướng tăng giá nên đặt lệnh buy.

Đây là ví dụ chuyển đổi Histogram. Tại các vạch màu cam là điểm chuyển đổi. Nếu MACD chuyển từ màu đỏ sang xanh các nhà đầu tư thực hiện lệnh buy, và ngược lại chuyển từ xanh sang đỏ thực hiện lệnh sell.

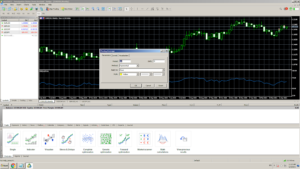

3. Vào lệnh khi MACD chuyển từ – sang + và ngược lại

- Khi MACD chuyển từ – sang +, hoặc khi đường MACD cắt đường zero theo hướng từ dưới lên là dấu hiệu thị trường tăng nên đặt lệnh buy.

- Khi MACD chuyển từ + sang – , hoặc khi đường MACD cắt đường zero từ trên xuống, đây chứng tỏ giá thị trường đang giảm nên đặt lệnh sell.

Đây là hình ảnh ví dụ của cặp tiền USD/JPY trong khung H4. Đường thẳng đứng màu xanh chính là điểm mà đường MACD cắt lên đường zero, tương ứng đặt lệnh buy. Đường màu đỏ là MACD cắt xuống zero nên các nhà đầu tư đặt lệnh sell.

4. Kết hợp nhiều khung thời gian trong giao dịch MACD

D1 sẽ được sử dụng để xác định xu hướng. Tuy nhiên khung thời gian này khá rộng nên các nhà đầu tư cần kết hợp khung nhỏ hơn như H1 hay H4 để tìm điểm vào lệnh.

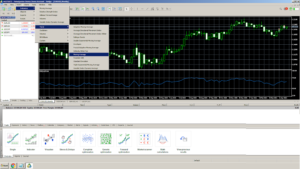

Bước 1: Dựa vào D1 để xác định xu hướng của thị trường

- Nếu đường MACD cắt đường tín hiệu từ dưới lên, thì D1 có xu hướng tăng. Chúng ta sẽ vào lệnh Buy trên khung H4.

- Ngược lại, đường MACD cắt đường tín hiệu từ trên xuống, thì D1 có xu hướng giảm, điểm vào lệnh Sell sẽ nằm trong khung H4.

Bước 2: Tìm điểm vào lệnh

- Nếu đường MACD cắt lên đường tín hiệu trên khung H4 thì vào lệnh Buy.

- Nếu đường MACD cắt xuống đường tín hiệu trên khung H4 thì vào lệnh Sell.

Theo như ví dụ của ảnh trên, ta thấy đường MACD đang cắt xuống đường tín hiệu tại D1 > xu hướng giảm

Tại khung H4 MACD cắt xuống đường tín hiệu nên các nhà đầu tư có thể vào lệnh sell.

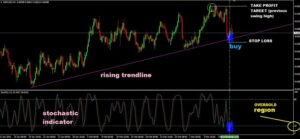

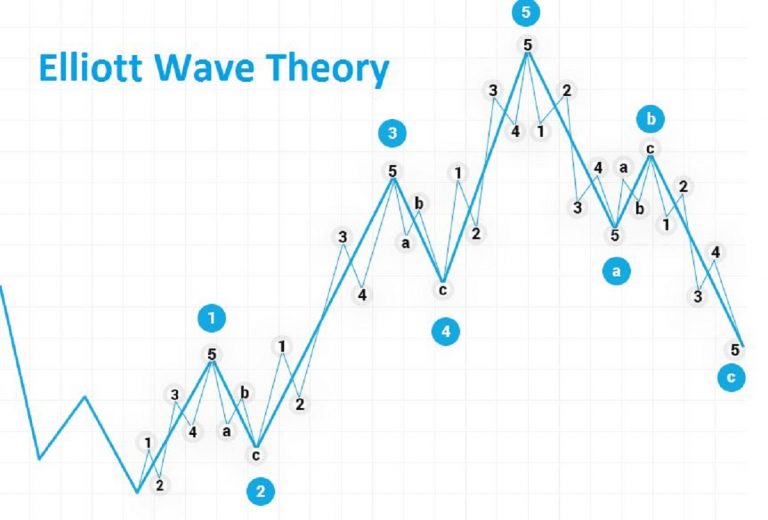

5. Giao dịch khi MACD tạo phân kỳ, hội tụ

Với trường hợp này bạn sẽ vào lệnh khi tổng hợp đầy đủ cả 3 yếu tố bao gồm:

- Tại khung lớn bạn xác định được xu hướng giá đang tăng hay giảm

- Tại khung nhỏ giá đang tạo ra phân kỳ hoặc hội rụ.

- Các đường Histogram bắt đầu dịch chuyển từ + sang – và ngược lại.

Để hiểu rõ hơn các bạn có thể tham khảo thông qua ví dụ sau:

Trên hình ta thấy giá tại khung lớn đang có xu hướng tăng. Tuy nhiên, nó lại không thể tạo đỉnh. Nếu muốn xác định điểm vào lệnh thì cần dựa vào khung nhỏ hơn như H4.

Tại khung H4 phân kỳ đã được tạo ra và ngay tính tại điểm phân kỳ này đường Histogram đã đổi từ + sang âm báo hiệu giá sẽ giảm sâu. Đây là cơ hội lý tưởng để đặt lệnh buy.

6. Kết hợp mô hình nến đảo chiều cùng các chỉ báo MACD

Đây là ví dụ về các thức xác định điểm vào lệnh nhờ việc kết hợp mô hình nến đảo chiều. Đồng EUR có một giai đoạn tăng rất lâu đã tạo các đáy và các đỉnh cao liên tiếp nhau. Đây là kết quả khi bên mua đang muốn đẩy giá cao nhưng bên bán lại có vị thế áp đảo hơn, thời điểm này hình thành một Doji.

Ngay tại khung nến doji này, MACD hình thành phân kỳ cho thấy bên mua không thể đẩy giá lên cao. Khi này bạn sẽ đặt lệnh bán nếu xuất hiện 3 yếu tố gồm:

- Khi xu hướng tăng trong khoảng thời gian dài

- Phân kỳ diễn ra sau khi mô hình nến doji hình thành, các nhà đầu tư có thể đặt lệnh bán.

- Xuất hiện đồng thời nến đảo chiều tại đỉnh

Một số hạn chế của chỉ số MACD

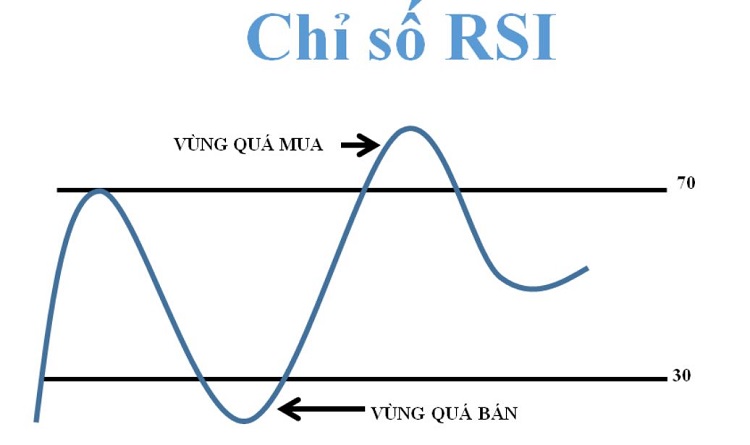

Mặc dù đóng vai trò quan trọng trong việc xác định xu hướng hay cung cấp các thông tin để biết thị trường đang trong tình trạng quá mua quá bán hay không. Tuy nhiên, MACD vẫn sẽ có những hạn chế sau đây:

- Cung cấp số liệu chủ quan cho các nhà đầu tư. Mỗi nhà đầu tư có thể thực hiện cài đặt các chỉ số liên quan theo sở thích của mình như các chỉ số di động trung bình 12 ngày, 9 ngày hay 26 ngày. Do đó kết quả MACD này sẽ không đồng nhất.

- Để sử dụng thành thạo chỉ số MACD yêu cầu nhà đầu tư phải nhạy bén với thị trường, biết được khung thời gian nào MACD hoạt động hiệu quả nhất. Đây không phải là điều dễ dàng và cần nhiều trải nghiệm.

- Các chỉ số MACD dễ bị lagging bởi trễ nhịp giao nhau giữa các đường trung bình nên đưa ra tín hiệu chậm.

- Chiến lược phân kỳ động lượng có khả năng báo hiệu sự đổi chiều quá sớm khiến các nhà đầu tư dễ bị thua lỗ nhỏ với các lệnh thử.

- Đưa ra các tín hiệu nhiễu dẫn đến thua lỗ.

Kết luận

Trên đây là toàn bộ thông tin về chỉ báo MACD mà chúng tôi muốn chia sẻ đến bạn đọc. So với các loại chỉ báo khác,đường MACD khó sử dụng hơn nhiều, yêu cầu các nhà đầu tư phải nắm rõ nhiều yếu tố khác nhau. Mong rằng với những chia sẻ của chúng tôi các nhà đầu tư đã có thể sử dụng thành thạo chỉ báo này và áp dụng thành công khi giao dịch.

Chúc các nhà đầu tư đạt nhiều thành công!