Nến Fakey là gì? Cách giao dịch với nến Fakey hiệu quả trong Forex

Mô hình nến Fakey là dạng mô hình price action quan trọng và hiệu quả nhất. Do đó, nếu muốn thành công trong giao dịch Forex thì các nhà đầu tư cần biết rõ được đặc điểm, cách nhận biết và cách giao dịch với mô hình này. Cụ thể như thế nào thì mời bạn đọc cùng theo dõi hết bài viết để tích lũy thêm cho mình những kiến thức thú vị.

Mô hình Fakey là gì?

Mô hình nến Fakey còn được gọi với nhiều cái tên khác nhau như bull trap, bear trap, mô hình bẫy giá,… Như đã giới thiệu, Fakey là một trong các mô hình nến theo trường phái giao dịch Price action (hành động giá)

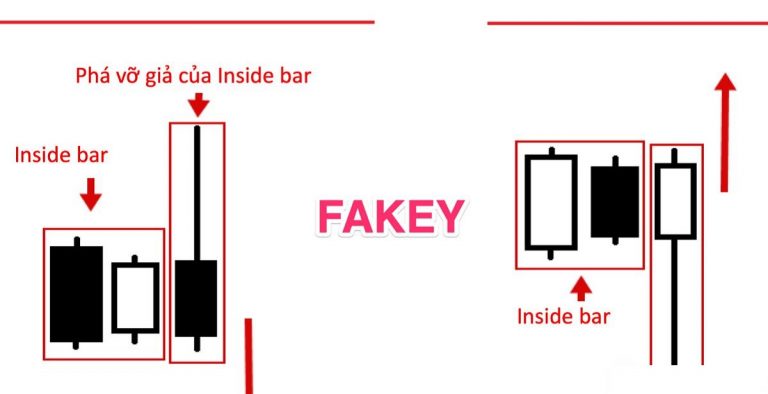

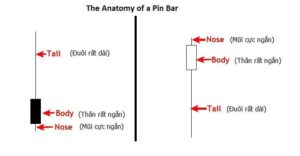

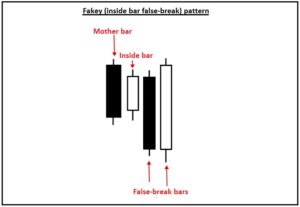

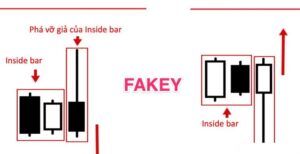

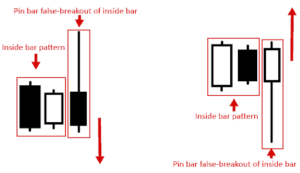

Về định nghĩa, Fakey đơn giản là một sự kết hợp (setup price action) giữa Inside Bar đi kèm với một cú phá vỡ giả. Cú phá vỡ giả điển hình có thể là Pin Bar như ví dụ dưới đây:

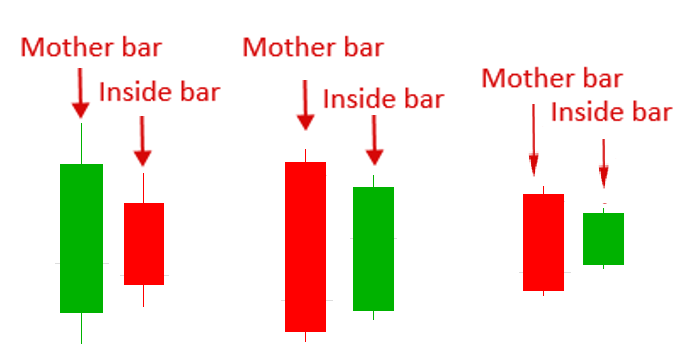

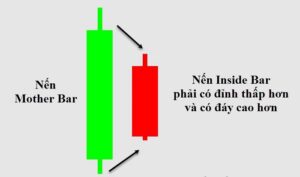

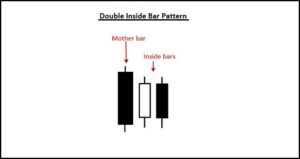

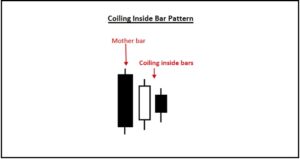

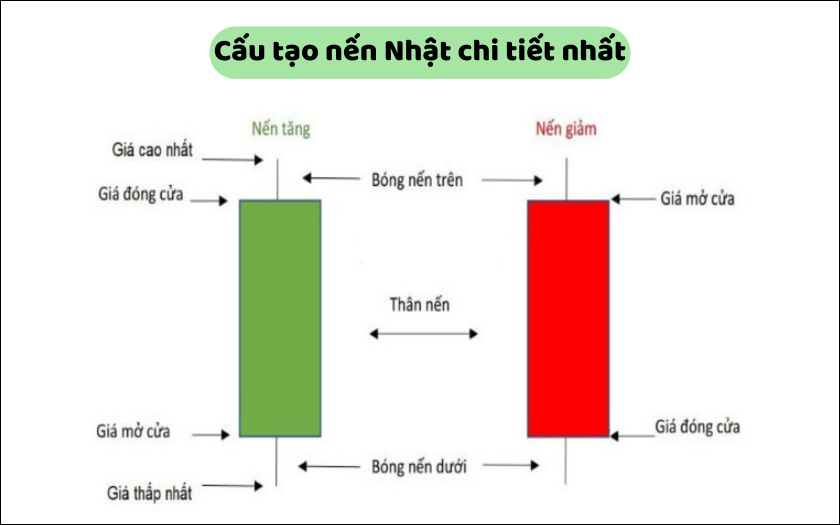

Cấu tạo của Fakey bao gồm: một mẫu hình Inside bar (1 cây nến mẹ – Mother bar, 1 cây nến trong – Inside bar); một nến phá vỡ Inside bar; một nến đảo chiều sự phá vỡ đó. Sau khi Fakey được hình thành, thị trường sẽ di chuyển theo hướng của cây nến đảo chiều.

Đặc điểm của nến Fakey

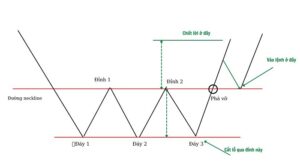

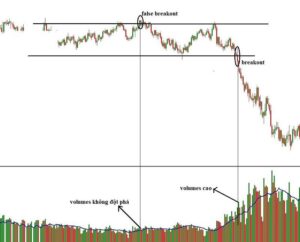

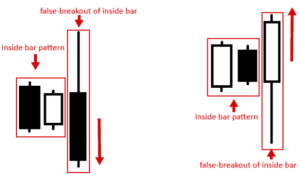

– Đầu tiên, thị trường hình thành mô hình nến Inside Bar (hai cây nến đầu tiên). Sau đó xuất hiện cây nến thứ ba thể hiện giá có vẻ đang đi lên. Lúc này, nhiều trader nghĩ rằng mẫu hình Inside Bar đã được kích hoạt nên sẽ thực hiện mua vào khi giá di chuyển ra khỏi phạm vi của mô hình.

– Tuy nhiên sau đó, giá lại giảm mạnh xuống (cây nến thứ tư), hình thành mẫu hình phá vỡ giả Inside Bar (false-break out of Inside Bar). Kết quả tạo thành mô hình Fakey. Sau khi mô hình Fakey được tạo thành, giá sẽ lao xuống mạnh, đây là cơ hội tiềm năng để các trader thu mức lời lớn.

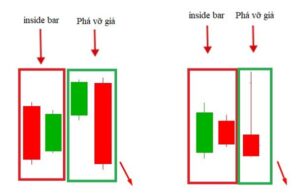

- Với mẫu hình Fakey tăng giá, nến phá vỡ phải đóng cửa tại mức giá cao hơn đỉnh của cây nến trong hoặc chính mô hình Inside Bar đó.

- Ngược lại với mô hình fakey giảm, nến phá vỡ phải đóng cửa tại mức giá thấp hơn đáy của cây nến trong hoặc bản thân mô hình đó.

Các mô hình nến Fakey

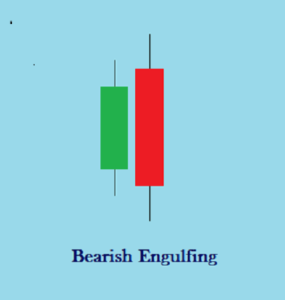

Thông thường, thị trường sẽ di chuyển theo hai xu hướng nên mẫu hình nến Fakey cũng có 2 dạng chính: Bearish Fakey Pattern (mô hình nến Fakey giảm giá) và Bullish Fakey pattern (mô hình nến Fakey tăng giá). Ngoài ra, Fakey cũng có thêm một số biến thể khác.

Để tìm hiểu rõ hơn các dạng mô hình trên, hãy cùng theo dõi từng dạng mẫu hình cụ thể dưới đây:

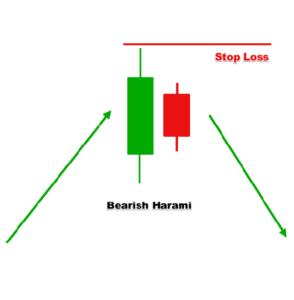

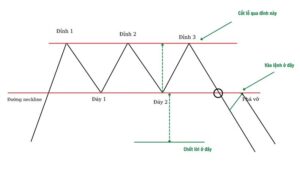

1. Mô hình nến fakey giảm giá

Mô hình nến fakey giảm giá xuất hiện khi giá đang dao động trong xu hướng tăng. Đặc biệt nếu mô hình nến Fakey hình thành trong khu vực kháng cự thì đây là dấu hiệu đảo chiều rất mạnh và trader có thể vào lệnh bán để kiếm cơ hội sinh lời.

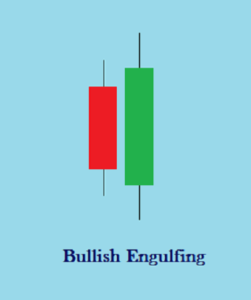

2. Mô hình nến fakey tăng giá

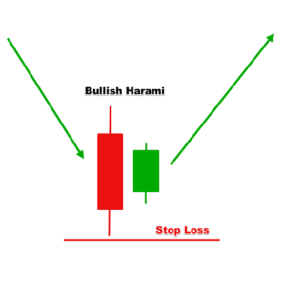

Ngược lại với Fakey giảm, Fakey tăng giá xuất hiện khi giá đang trong xu hướng giảm. Khi mô hình này xuất hiện trong vùng hỗ trợ thì khả năng cao nó sẽ đổi chiều tăng và các trader có thể thực hiện lệnh mua.

3. Các biến thể của mô hình Fakey

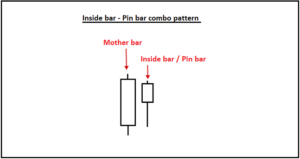

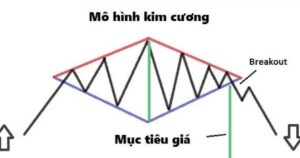

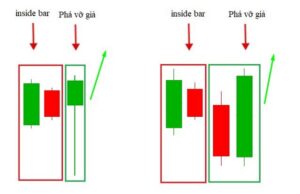

- Mô hình Fakey với Pin Bar

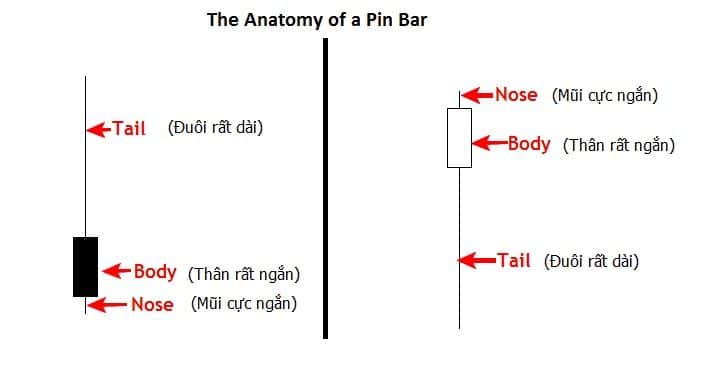

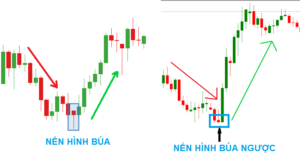

Một dạng biến thể chính của Fakey là mô hình Pin Bar. Theo đó, mẫu hình này khác với Fakey chuẩn ở chỗ hai cây nến phía sau sẽ được thu gọn thành một cây nến Pin Bar.

Hình bên trên miêu tả mô hình Fakey với Pin bar trong hai trường hợp giảm và tăng.

- Một biến thể khác

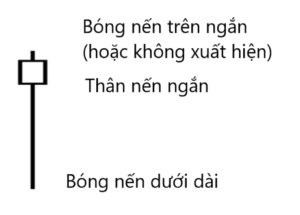

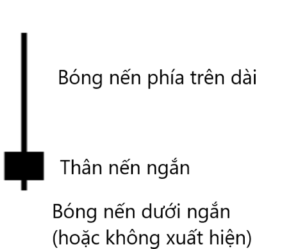

Biến thế này này có hình dạng tương tự như mô hình Fakey với Pin bar. Khác nhau ở chỗ cây nến phía sau không phải cây nến Pin bar; nó có phần râu nến dài và phần thân nến dài hơn gấp 2 lần nến Pin bar. Tuy nhiên, cả hai biến thể này đều chung một đặc điểm là báo hiệu một cú phá vỡ giả mô hình Inside bar và thị trường sẽ giật mạnh sau đó.

Cách giao dịch với nến Fakey

Phương pháp giao dịch với mô hình nến Fakey không quá phức tạp. Các trader cần chút nhạy bén và tuân thủ đúng nguyên tắc thị trường thì khả năng thành công là hoàn toàn có thể. Sau đây là một số bước khi giao dịch với Fakey mà nhà đầu tư cần nắm được.

- Bước 1: Xác định xu hướng thị trường.

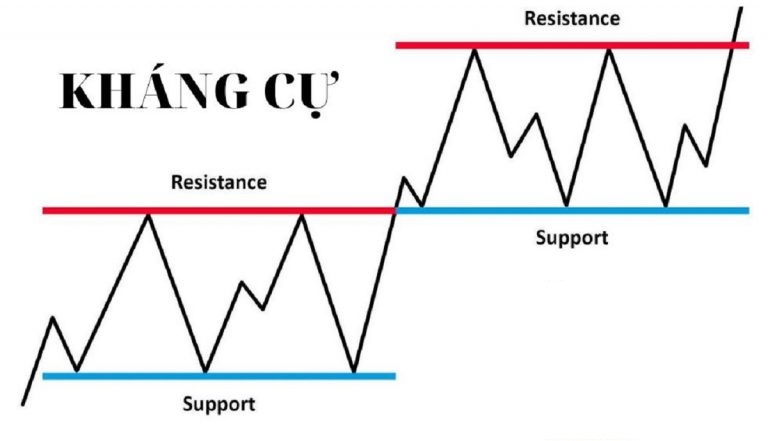

Trước tiên, các trader cần xác định xem thị trường đang trong xu hướng tăng/ giảm hay trong giai đoạn thị trường sideway (đi ngang). Tiếp theo xác định các vùng giá trọng yếu có khả năng đảo chiều như kháng cự và hỗ trợ để khi xuất hiện một Fakey, các bạn sẽ có cơ hội vào lệnh.

- Bước 2: Đặt lệnh giao dịch.

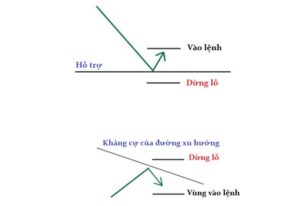

Trường hợp mô hình Fakey được tạo thành bởi nến Pin bar, bạn có thể thực hiện mua hoặc bán tại mức giá phía trên đỉnh của nến pinbar và cách đỉnh này ít nhất 2 pip.

- Bước 3: Đặt cắt lỗ, chốt lời

Cắt lỗ: Đặt dưới cây nến cuối nhằm đề phòng khả năng thị trường không di chuyển theo kỳ vọng.

- Nếu giao dịch theo chart tuần, các nhà đầu tư chỉ nên đặt cắt lỗ cách mức giá thấp nhất của cây nến cuối tối thiểu là 100 pips.

- Đối với khung thời gian ngày là 50 pips.

- Tương tự với khung thời gian H4 là 30 pips

- Khung H1 là 20 pips

- Khung 15p là 15 pips.

Chốt lời: Dù giao dịch theo bất kỳ phương pháp nào, các bạn nên đặt chốt lời theo tỷ lệ R:R (rủi ro:lợi nhuận) là 1:2. Tức là khoảng cách từ điểm entry đến mức stop loss (cắt lỗ) phải bằng 1/2 khoảng cách từ điểm entry đến mức take profit (chốt lời) của giao dịch.

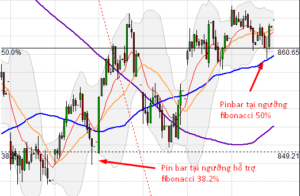

Ví dụ: Để ứng dụng tốt mô hình Fakey vào giao dịch forex, chúng ta cùng xem xét Fakey hình thành trong vùng kháng cự và hỗ trợ như sau:

Các mức kháng cự và hỗ trợ bản chất đã là một tín hiệu dự báo sự đảo chiều. Nếu mô hình Fakey được hình thành tại các khu vực này thì tín hiệu đảo chiều sẽ càng trở nên tin cậy hơn. Đặc biệt khi giá đã phá vỡ khỏi mức kháng cự / hỗ trợ mà còn bị giật ngược trở lại chứng tỏ tín hiệu phát ra càng mạnh.

Các đường kháng cự/hỗ trợ có thể là đường nằm ngang, đường chéo hoặc là một ngưỡng Fibonacci, một đường MA….

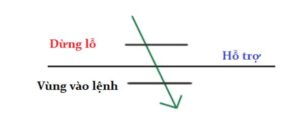

- Mô hình Fakey được hình thành ngay tại vùng kháng cự.

Trong trường hợp nến Fakey hình thành tại vùng kháng cự như hình. Ta sẽ vào lệnh SELL tại vùng kháng cự (vị trí mũi tên đỏ).

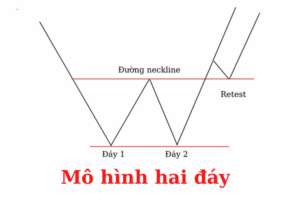

- Mô hình Fakey hình thành trong vùng hỗ trợ

Đây là trường hợp Fakey vừa được hình thành ở đầu của xu hướng tăng và xuất hiện ngay tại ngưỡng hỗ trợ. Lúc này, các trader có thể đặt lệnh BUY tại điểm thấp nhất của nến (vị trí mũi tên đỏ như trong hình).

Chú ý khi sử dụng phương pháp Fakey

- Các ví dụ trên không bao hàm tất cả các trường hợp fakey mà bạn sẽ gặp phải mà chỉ ra các trường hợp phổ biến. Chỉ cần nhớ nếu bạn có 1 mẫu hình inside bar và sau đó là 1 sự phá vỡ giả thì đó là mẫu hình fakey.

- Khi bắt đầu, hãy để ý tín hiệu fakey trên đồ thị nến ngày vì nó có độ tin cậy cao so với các khung thời gian nhỏ hơn. Khi đã quen thì có thể sử dụng khung thời gian H4 hoặc thậm chí H1.

- Bạn không nên giao dịch tất cả các mẫu hình thỏa điều kiện fakey. Điều này không phụ thuộc vào hình dạng của nó mà phụ thuộc vào nơi nó xuất hiện trên chart, nghĩa là nó có hợp lưu với xu hướng của đồ thị nến hay không. Kiến thức và kinh nghiệm sẽ giúp bạn biết được khi nào nên và không nên giao dịch.

Lời kết

Như vậy là chúng tôi đã trình bày một cách chi tiết đến các bạn về mẫu hình Fakey và các vấn đề có liên quan. Đây là một mẫu hình cơ bản, không quá mạnh và gặp rất nhiều trên biểu đồ giá.

Vì vậy, để khả năng thắng lệnh cao hơn thì các bạn nên giao dịch ở các khung thời gian từ H4 trở lên. Không nên sử dụng mẫu hình Fakey để lướt sóng.