Quản lý vốn trong Forex là việc kiểm soát số tiền trong tài khoản giao dịch để tránh thua lỗ hoặc giảm tối đa tổn thất. Đồng thời, nó giúp duy trì mức lợi nhuận ổn định. Thuật ngữ này phổ biến nhưng để thực hiện đúng và thành công cần thời gian nghiên cứu kỹ lưỡng.

Nguyên tắc đầu tiên là “bảo quản” vốn, tức là giữ được số tiền đầu tư. Đầu tư không thể tránh khỏi thua lỗ, nhưng quản lý vốn hiệu quả giúp giảm thiểu tổn thất và tận dụng lợi nhuận từ các giao dịch thành công khác.

Quản lý vốn forex gồm nhiều các quy trình mà một trader sẽ dùng sử dụng. Mục đích là để quản lý khoản tiền trong tài khoản giao dịch của chính họ. Bạn hãy học cách xử lý vốn theo thời gian thực và ý thức về khả năng tiềm ẩn thua lỗ. Vì vậy bạn cần biết cách quản lý vốn trong Forex:

- Đầu tiên là bảo toàn vốn, có nghĩa là giữ được số tiền của mình.

- Rồi mới tạo lãi ổn định dài hạn sau này.

Hãy nhớ một điều quan trọng khi tham gia vào thị trường đầu tư đó là chúng ta sẽ đi một chặng đường dài. Lợi nhuận không sinh ra vào ngày hôm nay thì ngày mai nó vẫn đang ở trên thị trường.

12 nguyên tắc quản lý vốn

Nhìn chung không hề khó thực hiện những nguyên tắc quản lý vốn này nếu bạn có tâm lý vững. Chúng tôi đã tổng hợp 14 cách quản lý vốn mà mọi người đều tiếp cận được bao gồm:

Nguyên tắc 1: Không giao dịch quá hung hăng

Nghe có vẻ đơn giản nhưng rất nhiều trader mới đã gặp phải tình huống này. Họ lao đầu vào lạm dụng đòn bẩy, ra vào lệnh không theo trật tự. Thậm chí là vẫn giao dịch mặc kệ mọi rủi ro về vốn. Nếu một cú đảo chiều nhỏ đủ sức cuốn sạch vốn của bạn tức là rủi ro quá cao đấy. Lúc này điều cần làm là bình tĩnh phân tích vị thế hiện tại của mình. Chỉ nên nghĩ đến việc tăng lợi nhuận khi tài khoản vốn được an toàn.

Nguyên tắc 2: Kỳ vọng dựa trên thực tế

Những người vi phạm nguyên tắc 1 trong quản lý vốn đa số đều do kỳ vọng quá lớn. Họ có niềm tin chỉ cần tích cực giao dịch rồi sẽ thu về một khoản lợi nhuận khổng lồ. Những người cho rằng giao dịch liên tục trong một thời gian ngắn sẽ hiệu quả thường sẽ nhận kết quả ngược lại. Trước hết hãy nhìn vào thực tế, dựa trên số liệu để giao dịch. Tiếp đó bạn cần duy trì hướng tiếp cận bình tĩnh, ôn hòa thì lợi nhuận mới ổn định.

Nguyên tắc 3: Đặt ra điểm chốt lệnh trước khi mở vị thế

Điều đầu tiên phải làm trước khi tham gia bất kỳ giao dịch nào là phải nhìn vào ngưỡng chốt lệnh mong muốn và mức lỗ tối đa có thể chấp nhận. Luôn tuân theo nguyên tắc này sẽ làm bạn không bị lung lay trước sự biến đổi. Lúc này sức nóng trên thị trường không còn làm bạn xao nhãng giữa rủi ro và lợi nhuận. Đây chính là tỷ lệ RR mà không trader nào được bỏ qua khi giao dịch.

Nguyên tắc 4: Luôn đặt mức cắt lỗ

Sử dụng lệnh cắt lỗ cho mọi giao dịch luôn là lựa chọn sáng suốt để quản lý vốn. Nói cách khác mức cắt lỗ có vai trò kiểm soát vốn cực hiệu quả. Các giao dịch luôn tiềm ẩn khả năng thua lỗ, kể cả giao dịch được đánh giá an toàn nhất. Lời khuyên chi người mới là hãy đặt lệnh cắt lỗ từ 3% vốn giao dịch trở xuống. Đừng quên phải tính trên tổng toàn bộ vị thế đang mở nhé!

Quản lý vốn là để duy trì khả năng sống sót, lợi nhuận chỉ là ưu tiên thứ 2 mà thôi. Một mức cắt lỗ được cho là khôn ngoan sẽ không quá nhỏ và không quá lớn. Khi nhận ra bạn đang ở vị thế thường xuyên chạm điểm cắt lỗ thì hãy thiết lập mức cắt lỗ mới.

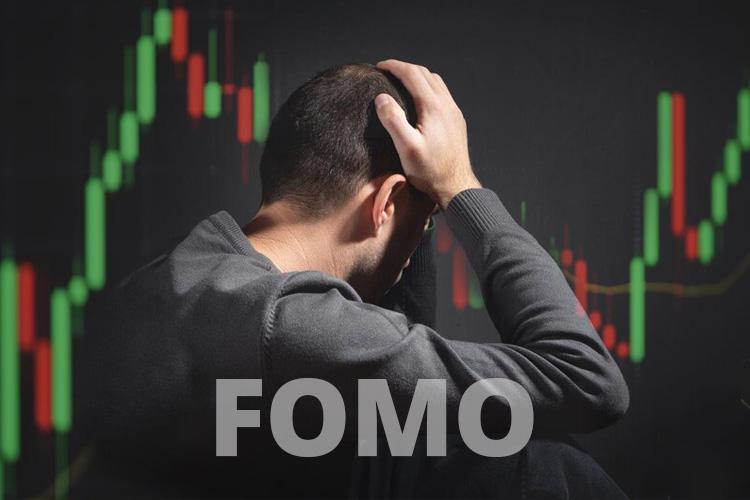

Nguyên tắc 5: Tránh xa giao dịch kiểu trả thù

Không có gì bất thường nếu một người có tâm lý muốn lấy lại vốn sau khi thua lỗ liên tục. Nhưng chỉ cần để cảm xúc kiểm soát lý trí rất dễ dẫn đến giao dịch trả thù. Tức là đổ mọi nguồn lực, hy vọng đánh lớn để sớm hoàn vốn, thậm chí là thắng đậm. Tâm lý này rất tai hại bởi nó có thể tăng rủi ro thua lỗ nhiều hơn.

Nguyên tắc 6: Đặt ra khoản vốn mạo hiểm

Chuyên gia đã tính toán ra 15% vốn rút từ khoản tiết kiệm là mức tối đa nên mang vào thị trường. Cùng với đó hãy áp dụng nguyên tắc chỉ dùng 3% vốn giao dịch để mạo hiểm. Mức mạo hiểm này phải đồng nhất cho mọi thời điểm trong ngày.

Trong quản lý vốn forex, đo lường và hạn chế rủi ro luôn là ưu tiên hàng đầu. Tuy bước tính toán rủi ro không dễ nhưng mang lại nhiều tác dụng. Trên cơ sở tổng vốn giao dịch là căn cứ định mức tối đa cho kích thước vị thế. Quản lý vốn giúp phân bổ nguồn tiền theo cách giúp trader không mất toàn bộ tài sản dù thua lỗ lớn.

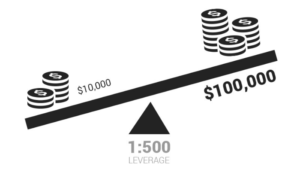

Nguyên tắc 7: Cẩn thận với đòn bẩy

Người có tham vọng lớn thì không thể bỏ qua công cụ đòn bẩy béo bở. Bên cạnh khả năng cung cấp cơ hội cho bạn tối đa hóa lợi nhuận. Đòn bẩy cũng đưa đến mức rủi ro thua lỗ cực kỳ cao. Công cụ này chỉ hữu ích khi bạn có nguồn vốn ổn định, có kinh nghiệm và đảm bảo tâm lý tốt. Bạn nên thực hiện nguyên tắc “không dùng đòn bẩy nhiều 7 lần trong một giao dịch”. Đây chỉ là công cụ hỗ trợ nên đừng lạm dụng, dùng ít đòn bẩy sẽ giúp giữ vị thế ổn định hơn.

Nguyên tắc 8: Chấp nhận giao dịch sai

Dù đã nói nhiều lần nhưng vẫn cần khắc sâu nguyên tắc giao dịch là để tối đa hóa lợi nhuận và cắt lỗ ngắn. Đừng ngại nhận sai để kịp thoát ra khi nhận thấy dấu hiệu của một giao dịch xấu. Cơ hội xoay chuyển thị trường khó hơn nhiều so với nhận ra lỗi sai và rút kịp lúc. Để đến khi thua lỗ quá dự tính lại không cắt hết lệnh vì tiếc, hậu quả khôn lường đấy! Thị trường biến động liên tục và ngoài kia vẫn có vô vàn cơ hội khác cho bạn.

Nguyên tắc 9: Luôn có kế hoạch giao dịch

Theo nguyên tắc này, đầu tiên mỗi người cần tự lập ra chiến lược giao dịch hợp lý cho mình. Chiến lược nên được lập sớm hơn thời điểm nhập cuộc giao dịch. Và một khi đã đặt ra nguyên tắc hãy đảm bảo mình sẽ tuân thủ trong mọi tình huống. Công sức có thể đổ sông đổ bể trong một khoảnh khắc ra khỏi quỹ đạo.

Một kế hoạch tốt nên bao gồm điểm ra vào lệnh, đặt lệnh cắt lỗ, định cỡ vị thế, phương pháp quản lý vốn forex trong suốt quá trình… Một bản kế hoạch chi tiết giúp định hướng tốt hơn nhưng cũng đừng quá cứng nhắc nhé! Cứ thử áp dụng vào thực tế bạn sẽ thấy kỷ luật đi đôi với thích nghi mới là chìa khóa vàng.

Nguyên tắc 10: Lấy lại vốn bị mất

Quá trình thu hồi vốn luôn không dễ dàng, đừng giữ quan điểm thua rồi về sau thắng lại. Trường hợp bạn đầu tư 500.000$ và để lỗ 100.000$, dễ thấy tỷ lệ tổn thất là 20%. Khi đó nếu muốn bù lỗ thì lãi về 20% là không đủ, nỗ lực hoàn vốn cần tăng lên. Với số vốn hiện tại là 400.000$ bạn cần có lãi 25%. Chỉ cần tính toán đơn giản có thể thấy giao dịch khôn ngoan tức là tránh lỗ trước. Quản lý vốn khiến vốn hạ xuống thì càng khó để thu hồi vốn ban đầu.

Nguyên tắc 11: Tuân theo chiến lược đã đề ra

Tham vọng là tốt nhưng tham lam thì không, đừng nhầm lẫn hai khái niệm nhé! Trong nhiều tình huống, lòng tham chính là thứ khiến trader xử lý kém. Bạn không cần tuân thủ mọi chiến lược quản lý vốn, tình hình thực tế có thể khác lý thuyết. Nhưng đã đề ra chiến lược thì hãy thực hiện tốt nó, phải kỷ luật trước rồi mới nghĩ đến thích nghi. Giao dịch forex luôn để cao tư duy bình tĩnh, không khoan nhượng và khách quan. Và để đạt được trạng thái này bạn cần tin tưởng vào chiến lược giao dịch của mình. Hãy chỉ giao dịch trong phạm vi các tham số bạn đã tính toán ra từ trước.

Nguyên tắc 12: Đọc các nguyên tắc quản lý vốn mỗi ngày

Để khắc sâu các nguyên tắc quản lý vốn tốt nhất bạn nên xem chúng mỗi ngày. Khi quen thuộc đến mức phản xạ như lẽ đương nhiên bạn sẽ không cần một bản chiến lược giấy nữa. Không chỉ có 14 nguyên tắc chúng tôi đưa ra mà còn có rất nhiều cách quản lý vốn khác. Miễn sao phù hợp với tình hình và vị thế của bạn thì cứ áp dụng nhé!

Quy tắc 2% quản lý vốn trong giao dịch Forex

Nếu thực hiện đúng quy tắc quản lý vốn thì sẽ giúp bạn có nền tảng vững chắc hơn. Còn tiền trong tài khoản giao dịch forex thì mới có chuyện lãi lỗ phía sau. Sau khi cân nhắc và tuyển chọn các nguyên tắc quản lý vốn Forex, Tradeforex.net tin rằng nguyên tắc 2% sẽ phù hợp cho đại đa số trader. Tiếp theo chúng tôi sẽ giới thiệu cụ thể về nguyên tắc này để bạn ứng dụng tốt.

Thông tin chung về quy tắc 2%

Về cơ bản thì quy tắc 2% là một dạng chiến lược quản lý đầu tư, ở đây là giúp quản lý vốn. 2% ở đây là mức thua lỗ tối đa có thể chấp nhận cho một giao dịch. Đối với một số người thì con số 2% có thể là hơi thấp. Việc định mức quá chặt chẽ như vậy sẽ rất khó có lợi nhuận đột phá. Tuy nhiên, mức lỗ 2%/1 lệnh đã được thực tế chứng minh là hoàn toàn hợp lý. Để chắc chắn tổng vốn đầu tư được an toàn trước các biến động lớn nhỏ của thị trường.

Áp dụng quy tắc 2% trong thực tế

Nếu còn mơ hồ về định nghĩa quản lý vốn forex theo kiểu này hoặc chưa biết cách áp dụng hãy đến với phần sau đây. Trên cơ sở 5 bước thực hiện sau đây các trader có thể tiếp cận quy tắc 2%:

- Bước 1: Tính số tiền lỗ tối đa bằng cách nhân số tiền cược trong mỗi lệnh giao dịch với 2%.

- Bước 2: Chọn điểm chốt lời và cắt lỗ là bước quan trọng để quản lý vốn thành công. Sử dụng khoảng cách từ Stop-loss đến điểm cần vào lệnh để tính ra 2 vị trí trên.

- Bước 3: Trader Việt thường chọn đồng USD làm tiền tệ cơ sở của tài khoản giao dịch. Bước tính pip này chúng tôi sẽ tập trung giải thích cách tính với loại tiền USD mà thôi. Xét cặp tiền USD đứng sau dạng xxx/USD thì 1 pip = 0,0001 USD. Xép cặp tiền mà USD đứng trước dạng USD/xxx thì 1 pip = 0,0001/tỷ giá USD.

- Bước 4: Tính toán khối lượng giao dịch, tìm mức lợi nhuận chia mức thua lỗ. Hay nói cách khác là tìm thương của số pip, số lot và giá trị pip.

- Bước 5: Lúc này chỉ cần vào lệnh dựa vào các chỉ số khối lượng, điểm đặt lệnh, điểm cách lệnh đã tính trong các bước trước đó

Lưu ý để áp dụng quy tắc 2% thành công

Để áp dụng thành công quy tắc 2% trader cũng nên lưu ý một số nguyên tắc cần thiết.

Sai số là không thể tránh khỏi

Trong thực tế thì rất ít trường hợp giao dịch chính xác với mức lỗ tối đa 2%. Có nhiều chỉ số mà trader không kiểm soát được hoặc chẳng thể tính toán đúng. Nhưng bạn cũng đừng quá lo vì mức lệch này vẫn thường nằm trong phạm vi chấp nhận được.

Đừng quá chú trọng khoảng cách lệnh cắt lỗ

Nguyên tắc 2% là không yêu cầu khắt khe về việc tính chính xác khoảng cách cắt lỗ. Chỉ cần kết quả cuối cùng là bạn không lỗ nhiều hơn 2% khi giao dịch thất bại là được. Điều quan trọng bạn cần chú ý hơn hết là khối lượng giao dịch Forex.

Những quan niệm sai lầm về quản lý vốn Forex

Lầm tưởng 1: Tập trung quá nhiều vào số Pip khi tính toán kết quả giao dịch

Có thể bạn đã nghe về quan điểm cho rằng chúng ta nên tập trung vào số lần thành công hay thất bại của giao dịch dựa trên số pip hơn là việc bản chỉ quan tâm đến số tiền. Khi xét theo khía cạnh tích cực, phương pháp quản lý vốn này giúp kiểm soát cảm xúc và ít bị chi phối khi quan sát đồng tiền. Nhưng mục đích quan trọng nhất của giao dịch Forex nhằm mục đích kiếm lời, bạn cần xác định được mức độ rủi ro của tiền tệ thực tế có thể xảy ra trên mỗi giao dịch. Vì báo cáo kết quả cuối cùng bạn cần thể hiện số tiền lãi hoặc lỗ chứ không liên quan đến pip.

Tuy việc tập trung vào số pip có thể giúp nhà đầu tư có tinh thần thoải mái , nhưng nó cũng sẽ làm cho các giao dịch kém thuận tiện. Tâm lý thoải mái này có thể khiến nhà đầu tư lơ là, không cẩn thận và không nghiêm túc khi thực hiện các giao dịch.

Hơn nữa, mỗi nhà đầu tư có số vốn khác nhau sẽ thực hiện lệnh với quy mô khác nhau. Chỉ tính bằng pip không thể phản ánh đúng giá trị và mức độ rủi ro thực tế. Một pip có thể tương đương với 1$ đối với một người, nhưng có thể là 10$ đối với người khác. Do đó, bạn nên quản lý vốn dựa trên số tiền thực tế để kiểm soát tài sản hiệu quả hơn.

Lầm tưởng 2: Rủi ro từ 1% đến 2% vốn cho mỗi giao dịch có thể mang đến lợi nhuận cao

Đây là một khái niệm khá phổ biến trên thị trường, vì đa số nhà đầu tư tin rằng giao dịch với mỗi lệnh có thể xuất hiện rủi ro tối đa là 2% vốn để đảm bảo an toàn và thu được lợi nhuận tốt. Nghe có vẻ hợp lý vì 2% cũng đã đủ an toàn để có thể bảo vệ tài khoản. Nhưng vấn đề có lợi nhuận tốt hay thua lỗ lại là một câu chuyện hoàn toàn khác. Ví dụ: Với số vốn giao dịch ban đầu là 1.000 đô la, tỷ lệ thành công và rủi ro ở mức 1:1. Lệnh đầu tiên với 2% rủi ro, bạn sẽ thua và lỗ $20, trong tài khoản còn lại $980.

Khi thực hiện lệnh thứ 2, bạn vẫn tuân theo quy tắc 2%, nhưng chỉ còn lại 980$ tiền vốn, rủi ro tối đa bạn phải chịu là 19,6$. Nếu vẫn giữ rủi ro 20$, bạn không còn tuân theo quy tắc vì rủi ro đã vượt quá 2%.

Nếu lệnh thứ 2 bạn thực hiện thắng, lợi nhuận có thể kiếm được bằng với mức rủi ro 19,6 đô la. Bạn sẽ thấy một giao dịch thắng không đủ bù đắp cho một giao dịch thua. Điều này có nghĩa là nhà đầu tư cần đảm bảo tỷ lệ thắng cao vượt trội hơn tỷ lệ thua để có được lợi nhuận. Quá trình này chỉ dừng lại ở việc sinh lợi chứ chưa chắc chắn tạo ra lợi nhuận cao như mong muốn ban đầu.

Ngoài ra, cũng còn trường hợp xuất hiện một chuỗi thất bại dài, điều này hoàn toàn có thể xảy ra. Trong trường hợp này, số vốn bạn bỏ ra sẽ bị giảm đi đáng kể, nếu chỉ có một lệnh thắng là rất nhỏ và không thể bù đắp cho số tiền đã mất. Lúc này, bạn sẽ rất khó để rút vốn ban đầu chứ đừng nói gì đến chuyện sinh lợi nhuận.

Mức rủi ro 2% được đánh giá là khá an toàn khi nhà đầu tư không mạo hiểm quá nhiều tiền, nhưng việc sinh lợi nhuận cao theo ý muốn là điều rất khó. Về mặt lý thuyết, nếu giao dịch của bạn thành công 100% thì tài khoản sẽ tăng lên với tốc độ chóng mặt, nhưng chỉ là lý thuyết và không thực tế tỷ lệ thắng đạt khoảng 60-65% đã là khá cao. Để có được nhiều lợi nhuận, bạn chỉ ứng dụng quy tắc 2% là chưa đủ mà cần linh hoạt quản lý, phải quản lý cảm xúc để không rơi vào cạm bẫy..

Lầm tưởng 3: Đặt lệnh Stoploss xa rủi ro hơn lệnh Stoploss gần

Nhiều nhà đầu tư lầm tưởng khi đặt Stoploss xa sẽ có nhiều nguy hiểm hơn Stoploss gần,vì khi thua, sẽ mất nhiều tiền hơn. Điều này tưởng chừng như hợp lý, nhưng vấn có khá nhiều yếu tố ảnh hưởng đến kết quả thực tế.

Ví dụ: Nếu 2 nhà giao dịch A và B mua tại cùng một điểm, cùng tín hiệu. Người A đợi R:R là 1:2, dừng lỗ 50 pip và chốt lời 100 pip. Người B cũng mở lệnh mua ở cùng vị trí, nhưng R:R là 1:1, cắt lỗ và chốt lời ở cùng điểm 100 pip. Sau khi 2 nhà đầu tư vào lệnh, giá giảm 70 pip và sau đó tăng đến mức cả 2 đều có lãi. Lúc này, Người A bị lỗ trước khi giá hồi lại vì đặt Stoploss chỉ 50 pips, còn Người B chấp nhận rủi ro cao hơn khi đặt Stoploss khác, nhưng cuối cùng có lãi nhiều hơn.

Thông qua ví dụ chúng ta có thể thấy rằng việc cắt lỗ gần hơn chưa chắc tốt hơn. Điểm dừng lỗ cần được bảo vệ an toàn trước biến động thị trường. Rủi ro thấp hơn không có nghĩa là tỷ lệ thắng cao, có thể tỷ lệ thua lỗ cao hơn, chuyển từ lợi thế thành bất lợi. Tuy nhiên, khi đặt điểm dừng lỗ xa, bạn cũng cần phải cẩn thận điều chỉnh khối lượng lệnh để đảm bảo rủi ro được kiểm soát.

Kết luận

Quản lý vốn được xem như là “Chìa khóa vàng để giao dịch forex thành công”. Mục tiêu của trader khi tham gia giao dịch trên thị trường ngoại hối là tăng trưởng vốn hoặc tạo ra dòng tiền. Quản lý vốn cũng chính là bảo toàn nguồn tiền và giảm thiểu rủi ro. Mọi chiến lược đưa ra đều phải dựa trên thị trường và hạn chế chạy đua theo giá. Trader nên bắt đầu với các vị trí vào/ thoát khách quan và triển khai kế hoạch quản lý rủi ro của họ một cách từ tốn.