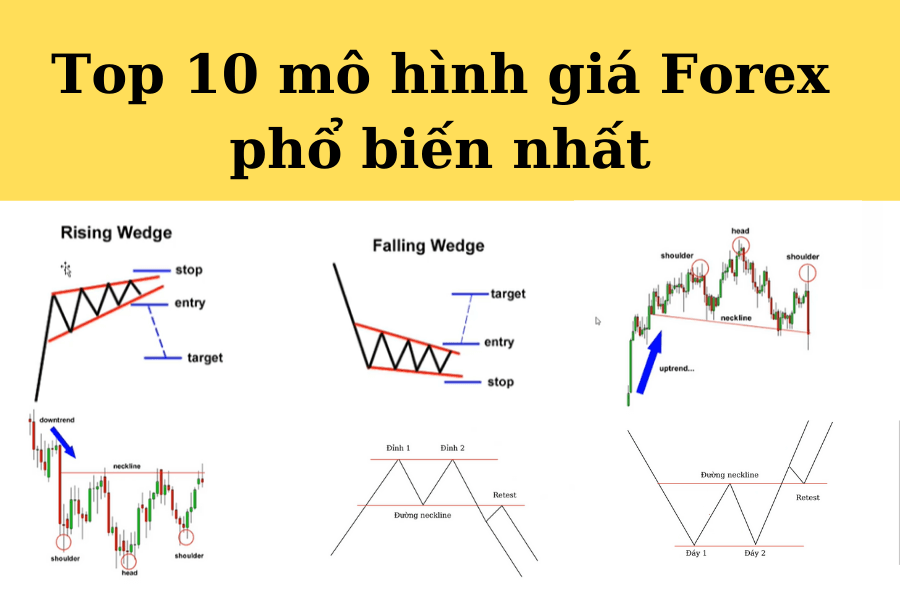

Mô hình Vai đầu vai – Dấu hiệu nhận biết và cách giao dịch hiệu quả

Mô hình vai đầu vai giúp nhà giao dịch hiểu rõ hơn về tình hình thị trường, cũng như cung cấp cơ hội tối ưu hóa lợi nhuận và giảm thiểu rủi ro. Hãy cùng chúng tôi tìm hiểu ưu và nhược điểm, cách nhận biết và giao dịch hiệu quả mô hình trong bài viết này nhé!

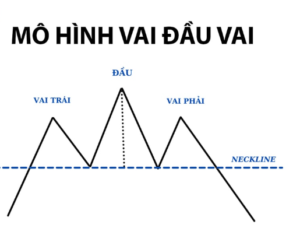

Mô hình vai đầu vai là gì?

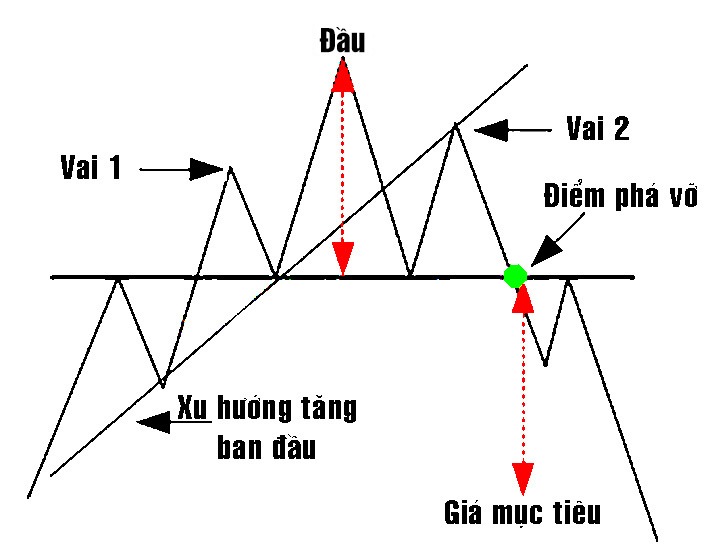

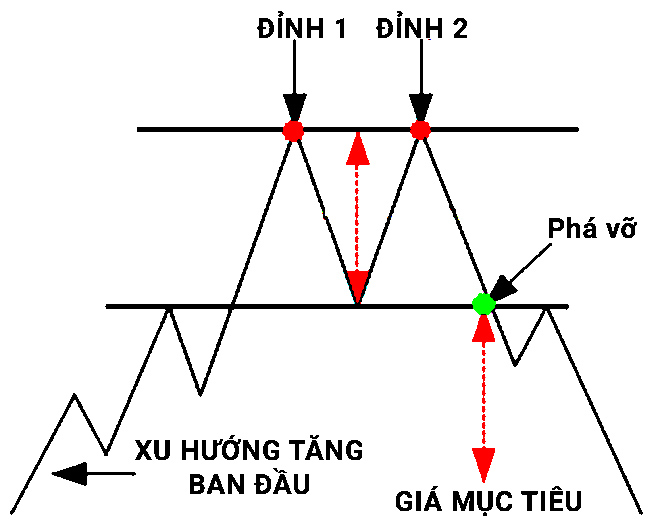

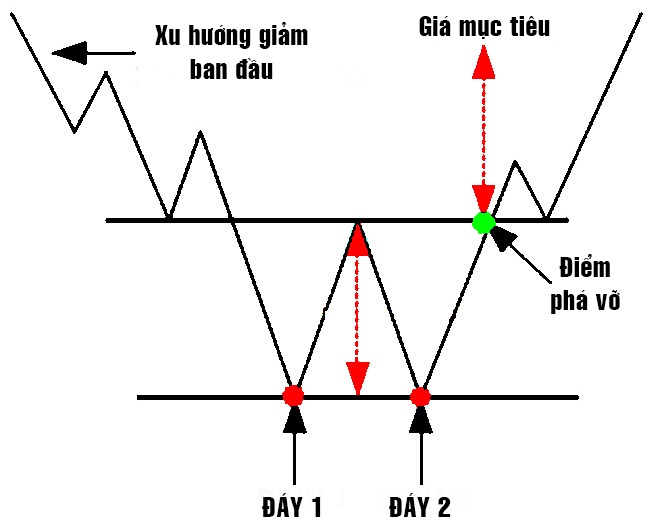

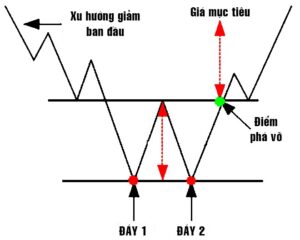

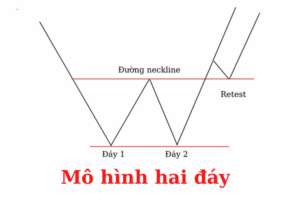

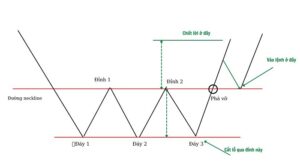

Mô hình vai đầu vai là một mô hình đảo chiều xu hướng hình thành sau một xu hướng tăng hoặc giảm. Đây là mô hình báo hiệu sự đảo chiều xu hướng được dùng trong phân tích kỹ thuật.

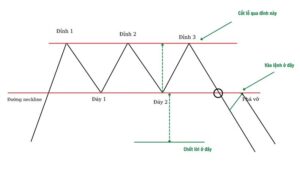

Mô hình này chứa ba đỉnh liên tiếp với đỉnh giữa (đầu) là cao nhất và hai đỉnh ngoài (vai) thấp, cao bằng nhau hoặc gần bằng nhau và đường viền cổ (Neckline) đóng vai trò như một đường hỗ trợ (kháng cự). Đường Neckline có thể là đường nằm ngang, dốc lên hay dốc xuống đều được.

Cấu tạo của mô hình vai đầu vai

Các thành phần cấu thành mô hình vai đầu vai là những yếu tố quan trọng giúp nhà đầu tư nhận diện xu hướng biến động giá chứng khoán trên thị trường. Chi tiết cụ thể về các yếu tố này như sau:

1. Vai trái

Đây là giai đoạn bắt đầu hình thành xu hướng tăng giá của chứng khoán, kèm theo khối lượng giao dịch đáng kể. Sau khi tạo đỉnh đầu tiên, thị trường sẽ có sự điều chỉnh giảm tạo đáy.

2. Đầu ở giữa

Từ điểm đáy của vai trái, giá chứng khoán bắt đầu tăng mạnh, tạo đỉnh cao hơn và ở giữa vai trái. Cùng với đó, khối lượng giao dịch cũng tăng mạnh, thấp hơn hoặc bằng giai đoạn tạo đỉnh của vai trái. Sau đó, giá lại bắt đầu điều chỉnh xuống tạo đáy ngang với đáy đầu tiên. Đồng thời việc nối 2 đáy này có thể tạo thành đường neckline.

3. Vai phải

Đây là thời điểm cố gắng phục hồi của mã chứng khoán. Giá từ đáy sẽ tăng dần trở lại, tạo đỉnh chỉ bằng đỉnh của vai trái. Sau đó, giá sẽ quay đầu giảm, đồng thời phá vỡ đường viền neckline, báo hiệu xu hướng giá đi xuống.

4. Đường viền cổ

Đây là yếu tố quan trọng, đóng vai trò như mức hỗ trợ khi dự đoán giảm giá theo mô hình vai đầu vai. Đường viền cổ có thể thẳng hoặc hơi vênh, đại diện cho mức kháng cự mà nhà đầu tư sẽ quan sát để xác định đầu và vai tăng giá trở lại.

Mặc dù mô hình vai đầu vai hoàn hảo thường có đỉnh và đáy bằng nhau. Thực tế thường xuyên xuất hiện sự chênh lệch giữa các yếu tố như đỉnh vai trái và vai phải, hay giữa 2 đáy.

Ưu và Nhược Điểm của Mô Hình Vai Đầu Vai

Ưu Điểm:

- Mô hình này dễ nhận biết đối với những nhà giao dịch có kinh nghiệm. Giúp họ nhanh chóng xác định dấu hiệu đảo chiều của xu hướng.

- Nhà đầu tư có thể xác định rõ ràng các mức vào lệnh và dừng lỗ. Cung cấp cái nhìn chính xác về lợi nhuận và rủi ro.

- Với khung thời gian dài, mô hình Vai Đầu Vai có thể tận dụng được biến động lớn của thị trường. Từ mức giá mở cửa đến mức giá đóng cửa.

- Mô hình này có thể áp dụng linh hoạt trong giao dịch ngoại hối và chứng khoán. Làm tăng tính ứng dụng của nó.

Nhược Điểm:

- Những nhà giao dịch mới có thể bỏ lỡ mô hình Vai Đầu Vai nếu đường viền cổ không phẳng. Điều này có thể gây hiểu lầm và chán nản.

- Trong thời gian dài, chuyển động giá xuống đột ngột có thể dẫn đến khoảng cách dừng lỗ lớn. Tăng rủi ro cho nhà đầu tư.

- Đường viền cổ có thể thay đổi vị trí khi giá giảm. Tạo sự khó khăn cho những nhà đầu tư làm thế nào để đánh giá tình hình, đặt thêm áp lực cho quyết định giao dịch.

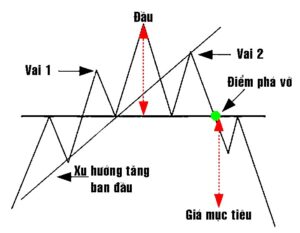

Quy Tắc Giao Dịch Cho Mô Hình Vai Đầu Vai

Cách 1: Chờ Cho Đến Khi Mẫu Hình Được Xác Nhận

- Tín Hiệu “Bán (Mở Bán Khống)”: Xác nhận khi giá phá vỡ đường Neck ở vai phải, xác nhận hình ảnh H&S hoàn chỉnh. Đặt cắt lỗ phía trên điểm vào lệnh hoặc phía trên vai phải/dầu.

- “Bán (Mở Bán)” khi giá tăng trở lại sau khi phá vỡ đường viền cổ. Cẩn trọng hơn nhưng an toàn hơn.

Cách 2: Dự Đoán “Vai Phải”

- “Bán (Cú Đánh Ngắn)” khi “Vai Phải” hình thành. Giả sử đó là vai phải (không hiển thị đỉnh của vai phải). Đặt mức dừng lỗ phía trên khu vực đầu.

- Chờ đến khi thấy đỉnh của vai phải xuất hiện, sau đó bắt đầu “Bán (Mở Bán Khống)”. Đặt điểm dừng lỗ trên đỉnh vai phải hoặc đỉnh đầu.

Cách 3: Dự Đoán “Đầu”:

- Bắt đầu “Bán (Mở Bán Khống)” khi nhìn thấy vùng “đầu”. Chờ đến khi thấy đỉnh trong vùng “đầu” và giảm xuống. Đặt lệnh cắt lỗ phía trên các đỉnh “đầu”.

Kết luận

Trên đây là các thông tin về mô hình vai đầu vai đã được chúng mình tổng hợp lại. Hy vọng với các chia sẻ của chúng tôi các bạn đã có thể trang bị thêm cho mình những kiến thức bổ ích. Chúc bạn giao dịch thành công!