Phân tích kỹ thuật là một trong những phương pháp phân tích thị trường forex . Phương pháp này sẽ giúp nhà đầu tư tìm kiếm cơ hội giao dịch thuận lợi và xác định điểm vào lệnh chính xác. Vậy cụ thể, phân tích kỹ thuật là gì? Cách áp dụng trong giao dịch forex như thế nào? Hãy cùng tìm hiểu nhé!

Phân tích kỹ thuật là gì?

Phân tích kỹ thuật là phương pháp dự báo xu hướng thị trường dựa vào phân tích biểu đồ, biến động giá và khối lượng giao dịch trong quá khứ. Bằng cách quan sát biểu đồ và sử dụng các công cụ chỉ báo để phân tích biến động cung – cầu, xác định xu hướng thị trường hiện tại và dự đoán các xu hướng có thể xảy ra trong tương lai. Từ đó, đưa ra quyết định nên mua vào (Buy) hay bán ra (Sell).

Phương pháp phân tích kỹ thuật xuất hiện ở Nhật Bản từ thế kỳ 18, bắt nguồn từ lý thuyết Dow của Charles Dow. Ông cho rằng sự tăng giảm giá của các loại tài sản cụ thể và thị trường riêng lẻ đều biến động theo các xu hướng. Công trình của ông chính là nền tảng cho các phương pháp phân tích kỹ thuật sau này. Ngày nay, phương pháp phân tích này không chỉ được áp dụng trong thị trường chứng khoán, cổ phiếu mà nó còn được ứng dụng rộng rãi trong thị trường forex, tiền mã hóa…

Đặc điểm của phân tích kỹ thuật:

Nếu như phân tích cơ bản chỉ xem xét các yếu tố tác động đến giá của tài sản như: các chỉ số kinh tế, tài chính, các sự kiện chính trị – xã hội… thì phân tích kỹ thuật chỉ tập trung vào việc nghiên cứu diễn biến giá và khối lượng giao dịch trong quá khứ, sau đó dựa vào biểu đồ để dự đoán biến động của giá trong tương lai.

Về bản chất, phân tích kỹ thuật sẽ phân tích cung cầu trên thị trường, hành động giữa phe mua và phe bán. Bởi những lực lượng này có ảnh hưởng trực tiếp đến cảm xúc của các nhà đầu tư. Khi sử dụng phương pháp phân tích kỹ thuật, các nhà đầu tư cần ghi nhớ 3 nguyên tắc sau:

- Thị trường chịu ảnh hưởng của rất nhiều yếu tố.

- Giá biến động theo xu hướng.

- Lịch sử thường xuyên lặp lại.

Các công cụ được dùng trong phân tích kỹ thuật chính là biểu đồ giá và các chỉ báo kỹ thuật… nên đòi hỏi nhà đầu tư phải có kiến thức và hiểu biết khá rộng. Phương pháp này chỉ phù hợp với các trader giao dịch ngắn hạn như: scalping, swing trading, day trading…

Ưu điểm của phương pháp phân tích kỹ thuật

Đến nay, phương pháp phân tích kỹ thuật forex được rất nhiều nhà đầu tư ưa chuộng, bởi những ưu điểm sau:

Phân tích kỹ thuật có thể áp dụng để phân tích bất kỳ loại tài sản nào từ cổ phiếu, hàng hóa, ngoại hối, tiền điện tử … Đồng thời phương pháp này có thể phân tích nhiều khung thời gian khác nhau từ 1 phút cho đến hàng tháng. Vì thế, nó phù hợp với cả phân tích thị trường ngắn hạn và trung hạn.

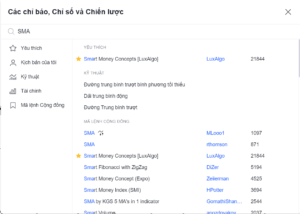

- Bộ công cụ phân tích đa dạng

Hiện nay, có rất nhiều công cụ, chỉ báo phục vụ cho công việc phân tích kỹ thuật. Tất cả các công cụ này đều có sẵn trên các nền tảng giao dịch forex phổ biến như: MT4, MT5 hay Tradingview. Ngoài ra, những trader theo trường phái giao dịch theo hành động giá (Price action) có thể sử dụng các mô hình giá để tìm điểm vào lệnh thích hợp.

- Đưa ra dự đoán chính xác hơn

Bằng cách tập trung phân tích diễn biến giá, các nhà đầu tư sẽ dự đoán được xu hướng giá trong tương lai. Thay vì, vào lệnh theo cảm tính hoặc dựa vào may mắn, các công cụ phân tích kỹ thuật sẽ giúp trader tìm ra điểm vào lệnh, thoát lệnh hợp lý. Từ đó có thể gia tăng lợi nhuận và hạn chế rủi ro tối đa.

Nhược điểm phương pháp phân tích kỹ thuật

Mặc dù được sử dụng rộng rãi trong phân tích thị trường tài chính, nhưng phương pháp phân tích kỹ này không hoàn hảo 100%, mà nó vẫn tồn tại một số hạn chế sau:

- Không phải tất cả các tín hiệu đều đúng

Nếu thị trường hoạt động trong điều kiện bình thường, khối lượng giao dịch lớn, tính thanh khoản cao thì phương pháp phân tích kỹ thuật rất đáng tin cậy và hiệu quả. Tuy nhiên, trong trường hợp thị trường bị ảnh hưởng bởi các sự kiện bất thường bên ngoài sẽ tạo ra các tín hiệu sai.

- Yêu cầu người sử dụng phải có nền tảng kiến thức rộng lớn

Để sử dụng các công cụ phân tích kỹ thuật thành thạo yêu cầu nhà đầu tư phải có nền tảng kiến thức chuyên sâu. Điều này gây cản trở khá lớn cho những người nhà giao dịch đang tìm hiểu về thị trường.

- Không phù hợp với xu hướng giao dịch dài hạn

Phân tích kỹ thuật chỉ là dự báo xu hướng thay đổi giá trong ngắn hạn. Nếu muốn phân tích trong dài hạn thì nhà đầu tư cần xem xét đến tình hình và chính sách chính trị của quốc gia, môi trường hoạt động kinh tế, động thái thị trường vốn và các yếu tố khác.

Do phân tích kỹ thuật chủ yếu nghiên cứu thị trường quá khứ nên nó thường có độ trễ cao. Phân tích kỹ thuật vào trường hợp có tin chấn động thường sẽ khiến nhà đầu tư trở tay không kịp. Do đó, buộc nhà đầu tư phải áp dụng thêm phương pháp phân tích cơ bản.

Một số chiến lược phân tích kỹ thuật Forex hiệu quả

Ngoài việc lựa chọn công cụ phù hợp, thì việc xây dựng chiến lược giao dịch cũng là vấn đề quan trọng mà nhà đầu tư cần quan tâm. Sau đây là một số chiến lược phân tích được trader sử dụng phổ biến nhất:

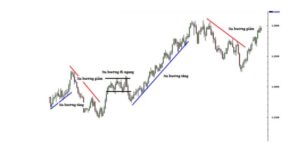

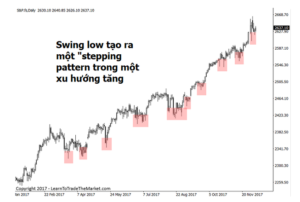

1. Giao dịch theo xu hướng

Thị trường không di chuyển theo một đường thẳng, mà luôn biến động lên xuống tạo các đỉnh và đáy liên tiếp. Dựa vào các đỉnh và đáy này trader sẽ biết được xu hướng của thị trường là đang tăng, giảm hay đi ngang và đưa ra quyết định đầu tư hợp lý nhất.

- Lệnh mua sẽ phù hợp với thị trường đi lên

- Lệnh bán sẽ mang lại lợi nhuận khi thị trường đi xuống.

- Khi thị trường đi ngang thường không có nhiều biến động nên lựa chọn chờ đợi điểm đột phá sẽ là lựa chọn tốt nhất.

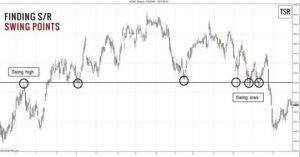

2. Giao dịch với hỗ trợ và kháng cự

Để biết cách giao dịch với hỗ trợ và kháng cự thì nhà đầu tư cần hiểu và biết cách xác định 2 mức này.

- Các mức hỗ trợ – thể hiện mức giá thấp nhất mà tại đó giá sẽ đảo chiều tăng hoặc di chuyển chậm lại trước khi tiếp tục xu hướng. Hành động này sẽ lặp lại nhiều lần trong tương lai.

- Mức kháng cự – thể hiện mức giá cao nhất mà tại đó giá có thể đảo chiều giảm. Hành động này cũng sẽ lặp lại nhiều lần trong tương lai.

Khi vùng hỗ trợ hoặc kháng cự được xác định, các mức giá đó có thể đóng vai trò là các điểm vào hoặc thoát lệnh tiềm năng. Nguyên nhân khi giá đạt đến điểm hỗ trợ hoặc kháng cự, nó sẽ thực hiện một trong hai điều là bật trở lại khỏi vùng hỗ trợ hoặc kháng cự hoặc vượt qua khỏi mức hỗ trợ kháng cự đó, vẫn tiếp diễn xu hướng cho đến khi chạm mức hỗ trợ hoặc kháng cự tiếp theo.

3. Giao dịch với mô hình giá

Phân tích biểu đồ cung cấp cho nhà giao dịch cơ hội xem xét dữ liệu lịch sử và xem xu hướng biến động giá tổng thể, phát hiện các mô hình giống nhau gọi chung là mô hình giá.

Các mô hình giá này có thể dự báo điểm đảo chiều tiềm năng hoặc cũng có thể là tiếp diễn xu hướng hiện tại. Dựa vào đây thì nhà đầu tư cũng sẽ tìm ra điểm vào lệnh và thoát lệnh hợp lý. Một số mô hình giá phổ biến như: mô hình tam giác, cái nêm, mô hình con dơi, mô hình chữ nhật….

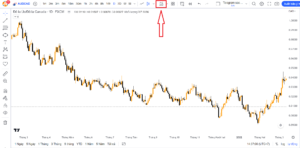

4. Sử dụng các chỉ báo kỹ thuật

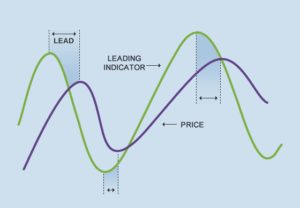

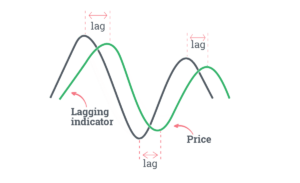

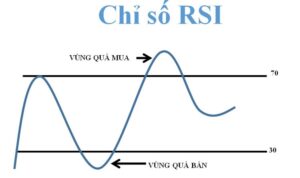

Các chỉ báo (Indicator) chính là công cụ đắc lực nhất của nhà đầu tư khi phân tích kỹ thuật. Dựa vào những chỉ báo này nhà đầu tư sẽ biết được điểm đảo chiều tiềm năng hay khi nào thị trường trong giai đoạn quá mua, quá bán. Từ đó sẽ tìm được điểm vào lệnh hợp lý. Một số chỉ báo được sử dụng phổ biến như: RSI, MA, MACD, MFI…

5. Chiến lược giao dịch theo khối lượng

Dựa vào khối lượng giao dịch nhà đầu tư có thể biết được tình hình đang bị kiểm soát bởi phe mua hay phe bán. Nếu tại điểm hỗ trợ và kháng cự mà khối lượng tăng cao chứng tỏ sẽ có một sự bứt phá trong thời gian tới. Nhà đầu tư có thể tìm điểm vào lệnh tiềm năng để thu lợi nhuận.

6. Chiến lược phân tích nhiều khung thời gian

Đối với chiến lược này nhà đầu tư sẽ tiến hành phân tích một cặp tiền tệ duy nhất trong nhiều khung thời gian. Mỗi khung thời gian sẽ có cơ những lợi ích riêng. Chẳng hạn:

- Khung thời gian dài cho phép các nhà giao dịch hiểu được bức tranh lớn hơn và xác định xu hướng tổng thể.

- Khung thời gian trung bình cho nhà giao dịch thấy điều gì đang xảy ra trên thị trường ngay bây giờ.

- Khung thời gian ngắn sẽ giúp nhà giao dịch tìm ra điểm vào lệnh.

Dựa vào các khung thời gian nhà giao dịch có thể xây dựng được bức tranh rõ ràng hơn về hành động giá. Từ đó, sẽ có những động thái để vào lệnh.

Kết luận

Trên đây là toàn bộ nội dung về phân tích kỹ thuật và các công cụ sử dụng để phân tích kỹ thuật. Khi nắm bắt được toàn bộ nội dung này, các nhà đầu tư có thể tự tin giao dịch trong nhiều thị trường khác nhau. Tuy nhiên, để đạt hiệu quả tốt nhất, nhà đầu tư nên biết kết hợp khéo léo các phương pháp kỹ thuật để đưa ra nhận định chính xác nhất khi giao dịch.

Tham gia cộng đồng FxStreetVN zalo: https://zalo.me/g/ppyamy101