Cách sử dụng điểm xoay Pivot point trong forex hiệu quả

Kháng cự và hỗ trợ là 2 thuật ngữ quan trọng trong thị trường forex. Vậy nên trong bài viết này, chúng tôi sẽ cung cấp cho các bạn một công cụ tiềm năng để xác định các vùng hỗ trợ và kháng cự, đó chính là điểm xoay pivot. Vậy cụ thể, Pivot point là gì? Tại sao điểm pivot lại được nhiều trader sử dụng? Phương pháp giao dịch với pivot point như thế nào để đạt hiệu quả? Cùng theo dõi bài viết dưới đây để có câu trả lời nhé!

Điểm pivot là gì?

Pivot point có nghĩa là “điểm xoay”, tức tại vùng này giá có thể xảy ra phản ứng đảo chiều. Điểm pivot được xác định dựa trên giá trị trung bình của mức giá cao nhất, thấp nhất và giá đóng cửa của phiên giao dịch trước đó. Nhờ xác định được pivot point, trader có thể nắm được vùng kháng cự và hỗ trợ, hai yếu tố quan trọng khi giao dịch trên sàn.

Ưu nhược điểm của pivot point

Pivot point là chỉ báo hữu ích, giúp nhà đầu tư dự đoán được xu hướng giá. Tuy nhiên, nhà đầu tư cần hiểu rõ cả các ưu điểm và nhược điểm của chỉ báo này để áp dụng chính xác nhất.

Ưu điểm:

- Điểm pivot giúp xác định các ngưỡng giá để tìm ra thời điểm vào và thoát lệnh tiềm năng. Trường hợp giá nằm trên đường pivot point tức phía bán đang chiếm ưu thế, đây là lúc nhà đầu tư nên bán ra hoặc đóng lệnh mua. Ngược lại, khi giá di chuyển dưới đường pivot point thì phía mua đang chiếm ưu thế, nhà đầu tư nên cân nhắc mua vào hoặc đóng lệnh bán.

- Bản chất của Pivot point là xác định khu vực hỗ trợ và kháng cự, nhờ đó tìm ra điểm giá có khả năng đảo chiều.

- Các nhà đầu tư có thể sử dụng điểm pivot như một công cụ phân tích kỹ thuật có thể dùng trên mọi khung thời gian đồ thị.

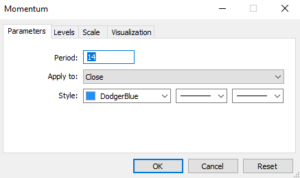

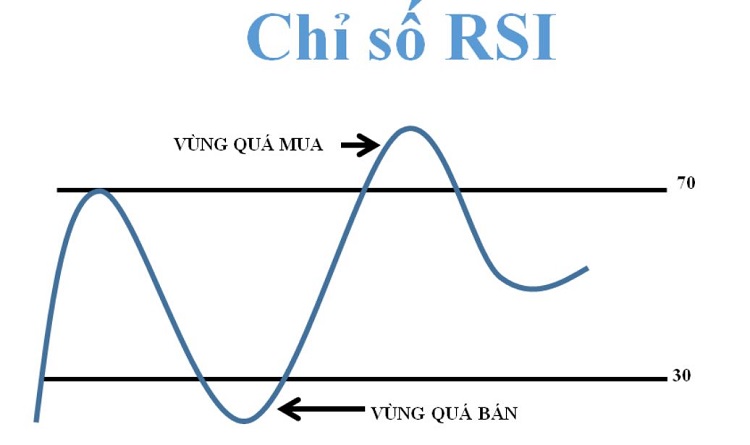

- Có thể kết hợp pivot point với một số chỉ báo khác như RSI, MACD hay khối lượng giao dịch để tối ưu khả năng thành công của giao dịch.

Nhược điểm:

Dù mang lại nhiều lợi ích to lớn nhưng cũng không thể phủ nhận những khía cạnh còn hạn chế của pivot point:

- Trong trường hợp giá cao nhất và giá thấp nhất của khung thời gian trước đó quá gần nhau, các tín hiệu phát ra có khả năng cao là tín hiệu giả.

- Khi giá cao nhất và thấp nhất của khung thời gian trước đó cách nhau quá rộng, điểm pivot thường không thể dự báo tín hiệu giá ở các khung thời gian sau.

- Nếu mức chênh lệch giữa đường hỗ trợ và kháng cự biến đổi mạnh sẽ rất khó để xác định điểm cắt lỗ. Lúc này nếu sử dụng pivot point để cắt lỗ sẽ không đảm bảo mức tỷ lệ chuẩn R:R (rủi ro : lợi nhuận).

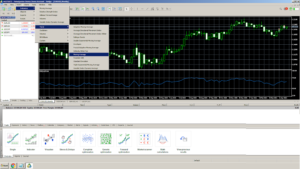

Cấu tạo điểm xoay Pivot

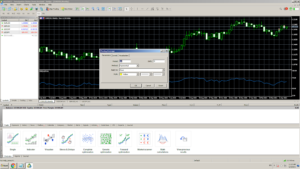

Nhìn vào biểu đồ ta sẽ thấy cấu tạo điểm xoay Pivot khá phức tạp nhưng các bộ phận của điểm xoay Pivot lại quen thuộc và rất dễ nhận biết. Theo đó, một điểm xoay Pivot bao gồm các bộ phận chính sau:

- Đường chính PP, còn được gọi là điểm xoay Pivot hoặc điểm trục.

- R1, R2, R3 lần lượt là ba đường kháng cự – Resistance (hay còn gọi là điểm xoay kháng cự) nằm bên trên đường chính PP.

- S1, S2, S3 là ba đường hỗ trợ – Support (điểm xoay hỗ trợ) nằm bên dưới đường PP.

Nhìn vào hình trên, ta rút ra các nhận xét sau:

- Nếu giá đóng cửa nằm ở phần trên của cây nến thì đường chính PP (điểm xoay Pivot) cũng nằm ở phần trên cây nến.

- Ngược lại, giá đóng cửa nằm ở phần dưới của nến thì đường chính PP cũng nằm ở phần dưới của nến.

- Nếu giá đóng cửa nằm ở giữa mức giá cao nhất và giá thấp nhất thì đường chính PP sẽ trùng với mức giá đóng cửa.

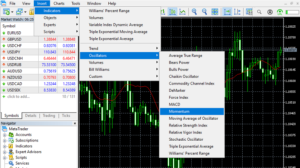

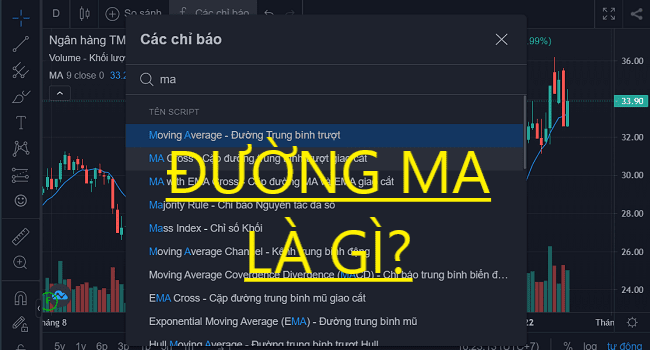

Hướng dẫn cài đặt Pivot Point trên MT4

Pivot point là chỉ báo được không được cài đặt mặc định trên nền tảng MT4. Do đó để mở được PP, đầu tiên các bạn cần tải Pivot point miễn phí trên hệ điều hành Google, Cốc Cốc,…

Sau khi đã tải PP về máy, các bạn giải nén tập tin và thực hiện theo các bước như sau:

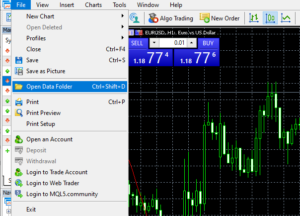

- Bước 1: Mở MT4, chọn File => Open Data Folder => MQL4 => Indicators.

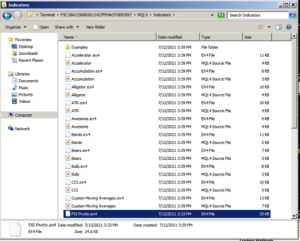

- Bước 2: Sao chép file Pivot point vừa tải về vào mục Indicator vừa mở.

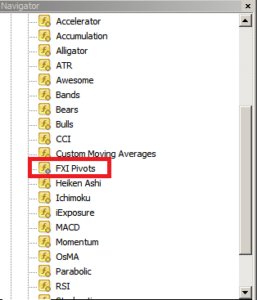

- Bước 3: Chọn View => Navigator => tìm chỉ báo để kích hoạt

- Bước 4: Xác định vị trí chỉ báo Pivot Point vừa kích hoạt rồi nhấn đúp chuột vào tên chỉ báo. Sau đó chọn OK để tải chỉ báo PP lên đồ thị trên MT4.

Đến đây các bạn đã hoàn thành việc download và cài đặt điểm Pivot trên MT4. Tiếp theo các bạn chỉ cần theo dõi các đường chỉ báo và xác định các tín hiệu đóng mở lệnh phù hợp.

Cách giao dịch với Pivot

Phương pháp giao dịch với Pivot point được đánh giá là hiệu quả cao và khá đa dạng. Đó là những cách như thế nào thì mời bạn đọc tham khảo ngay trong phần dưới đây của chúng tôi.

1. Giao dịch trong range (phạm vi)

Đây là phương pháp giao dịch đơn giản nhất, theo đó các nhà đầu tư sẽ sử dụng điểm Pivot như một ngưỡng kháng cự hoặc hỗ trợ thông thường.

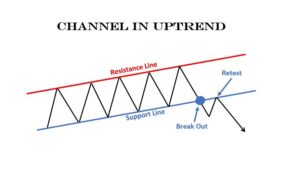

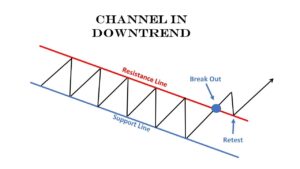

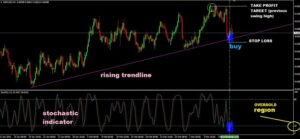

Thực tế, pivot point là điểm mà giá đã chạm tới mức hỗ trợ và kháng cự nhưng sau đó lại đảo chiều quay ngược trở lại. Nếu càng nhiều lần giá dao động như vậy chứng tỏ mức retest càng mạnh và đây được coi là tín hiệu tốt để giao dịch.

- Khi giá di chuyển gần đến mức kháng cự, bạn vào lệnh SELL và đặt cắt lỗ ngay phía trên đường kháng cự.

- Khi giá tiến lại gần mức hỗ trợ, bạn vào lệnh BUY và đặt cắt lỗ ngay dưới mức hỗ trợ này.

2. Giao dịch theo điểm phá vỡ (breakout)

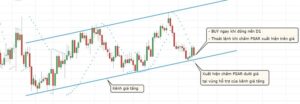

Từ hình minh họa trên, các bạn có thể tham khảo chiến lược giao dịch với điểm đột phá như sau:

- Đặt lệnh BUY khi giá vừa phá vỡ mức kháng cự R1, sau đó có thể đặt cắt lỗ tại vị trí ngay dưới R1.

- Sau khi phá vỡ mức kháng cự R3, thời điểm giá đảo chiều là cơ hội tốt để các nhà đầu tư vào lệnh SELL như trong hình.

Ngoài ra, các trader có thể dùng các mức kháng cự hoặc hỗ trợ của điểm pivot kế tiếp làm điểm take profit (chốt lời) cho giao dịch hiện tại.

Trường hợp giá sẽ break out qua tất cả các đường pivot là rất khó, trừ khi có một tin tức bất ngờ hoặc một sự kiện kinh tế-chính trị gây ảnh hưởng lớn xảy ra.

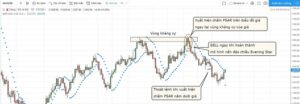

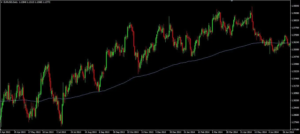

3. Giao dịch theo đường PP trung tâm

- Vào lệnh BUY nếu giá vượt qua đường PP và tiếp tục đi lên.

- Bạn vào lệnh SELL nếu giá giảm xuống cắt qua đường PP.

Chiến lược đơn giản nhưng đồng nghĩa cũng sẽ có rủi ro lớn. Tương tự như giao dịch breakout, nhiều khi bạn hy vọng giá sẽ tiếp tục tăng nhưng nó lại quay đầu giảm xuống dưới.

Kết luận

Trên đây là những chia sẻ của chúng tôi về điểm pivot là gì, cách áp dụng điểm pivot trong giao dịch như thế nào. Đây là một công cụ chỉ báo rất hữu dụng, tuy nhiên, nhà đầu tư cũng đừng quên sử dụng kết hợp với một số công cụ phân tích kỹ thuật khác giảm thiểu rủi ro trong giao dịch của mình.