Tổng hợp các lệnh trong giao dịch forex

Để trở thành nhà đầu tư thông thái trên thị trường ngoại hối, bên cạnh hiểu biết sâu sắc về phân tích kỹ thuật, thì các trader cũng phải biết cách sử dụng thành thạo các lệnh trong forex. Vậy nên, trong bài viết này chúng tôi sẽ giúp bạn hiểu rõ về các loại lệnh phổ biến trong forex.

Các lệnh trong forex phổ biến nhất

Về cơ bản, các lệnh trong forex được chia thành 2 loại chính là Market order (lệnh thị trường) và Pending order (lệnh chờ). Tuy nhiên, trên thực tế, các trader còn sử dụng thêm một số lệnh đặc biệt khác nhằm phụ trợ và tăng tính hiệu quả cho 2 lệnh chính trên. Cụ thể về những loại lệnh này sẽ được chúng tôi chia sẻ chi tiết ngay sau đây:

1. Lệnh thị trường (Market Order)

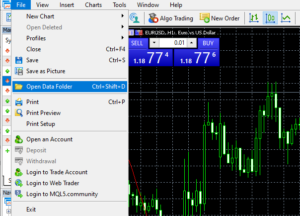

Lệnh thị trường (market order) là loại lệnh mà các trader có thể mua và bán cặp tiền tệ theo mức giá hiện tại, đây được cho là mức giá tốt nhất theo đánh giá của các trader. Khi sử dụng market order, giao dịch sẽ được thực thi ngay tại thời điểm đặt lệnh.

Ví dụ: Cặp tiền USD/CAD với tỷ giá hiện tại là 1.2497/1.2498. Tương ứng với giá Bid là 1.2497 và giá Ask là 1.2498. Nếu vào lệnh mua thì bạn sẽ được khớp mức giá Ask là 1.2498. Tương tự nếu vào lệnh bán bạn sẽ được khớp tại mức giá Bid là 1.2497.

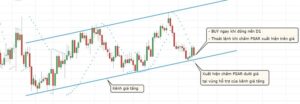

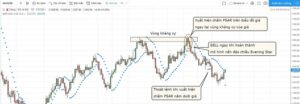

2. Lệnh chờ (Pending Order)

Pending order (lệnh chờ) là loại lệnh mà bạn có thể mua và bán theo mức giá bạn đã định sẵn chứ không theo giá thị trường hiện tại. Loại lệnh này hữu ích ở chỗ các trader không cần ngồi canh biểu đồ giá liên tục, vì khi giá di chuyển đến điểm đặt lệnh, lệnh sẽ tự động được khớp.

-

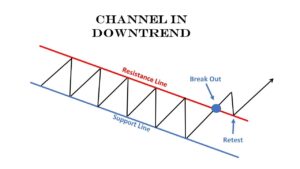

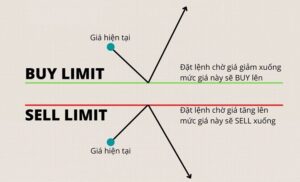

Sell Limit

Sell limit là lệnh chờ bán. Bạn sẽ đặt lệnh chờ bán khi kỳ vọng rằng giá sẽ lên cao một chút nữa rồi quay đầu giảm sâu. Vậy nên, bạn sẽ đặt lệnh sell limit tại mức giá cao hơn giá hiện tại. Nếu giá di chuyển đúng theo kịch bản, bạn sẽ thu được món “hời” lớn.

Ví dụ, bạn muốn bán cặp tiền tệ AUD/USD đang có giá hiện tại là 0,7383. Bạn cho rằng giá đến đỉnh tại mức 0,7400 sẽ giảm xuống sau đó. Lúc này, bạn có thể đặt lệnh Sell limit tại mức giá 0,7400 và lệnh sẽ tự động khớp nếu giá chạm mức 0,7400.

-

Buy Limit

Buy limit là lệnh chờ mua. Bạn sẽ đặt lệnh chờ mua khi kỳ vọng rằng giá đang giảm xuống chạm đáy và chuẩn bị đảo chiều tăng lên. Do đó, bạn sẽ đặt lệnh buy limit tại mức giá thấp hơn giá hiện tại. Nếu giá di chuyển đúng theo kỳ vọng thì đây là mức giá mua rẻ hơn và tốt hơn so với giá hiện tại của thị trường.

Giả sử, bạn muốn mua cặp tiền tệ AUD/USD đang có giá là 0,7384. Bạn cho rằng giá giảm xuống chạm mức 0,7350 là điểm mua vào an toàn trước khi giá đảo chiều tăng lên. Lúc này, bạn có thể đặt lệnh Buy limit tại mức giá 0,7350 và chỉ cần đợi đến khi lệnh của bạn được khớp.

-

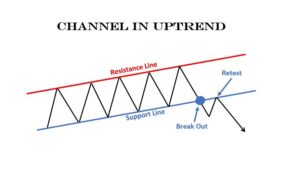

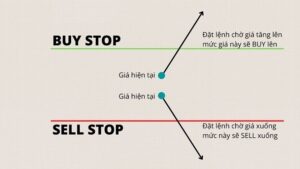

Sell Stop

Sell stop tức là bạn chờ bán với mức giá thấp hơn giá thị trường hiện tại. Vì bạn muốn chờ xem giá có phá vỡ ngưỡng hỗ trợ hay không để chắc chắn rằng xu hướng sẽ thực sự giảm giá.

Ví dụ: Giá cặp tiền GBP/USD hiện tại là 1.3030. Tuy nhiên bạn lại chưa chắc chắn giá có giảm hay không nên muốn đợi giá vượt ngưỡng hỗ trợ và đạt tới mức giá 1.3000 với vào lệnh. Khi này bạn sẽ đặt sell Stop tại mức giá 1.3000.

-

Buy Stop

Buy stop tức là bạn chờ mua với mức giá cao hơn giá thị trường hiện tại. Do bạn muốn chắc chắn rằng thị trường có thực sự tăng giá hay không thì mới quyết định mua.

Ví dụ: Cặp tiền tệ EUR/USD có mức giá hiện tại là 1.003. Bạn dự đoán mức giá này sẽ vượt điểm kháng cự tăng mạnh nên vào lệnh buy stop tại mức 1.0050. Nếu giá chạm mức này thì lệnh sẽ tự động được thực thi.

3. Các lệnh giao dịch khác

Ngoài 2 kiểu lệnh chính là Market order và Pending order thì Additional order (lệnh bổ sung) cũng được các trader sử dụng rất phổ biến. Về cơ bản, lệnh bổ sung bao gồm các loại lệnh chủ yếu sau:

-

Take Profit

Lệnh take profit, có thể gọi tắt là TP, là lệnh bổ sung dùng để đóng lệnh chính lại khi giá chạm tới mức mà bạn quyết định chốt lời, với mục đích bảo toàn số tiền lãi của bạn. Nếu không đặt TP kịp thời, tài khoản của bạn hoàn toàn có thể chuyển từ lãi sang lỗ khi giá đi sai hướng kỳ vọng.

Ví dụ, bạn mua AUD/USD tại mức giá 0,7350. Sau đó giá tăng lên và bạn đã có lãi. Bạn dự đoán rằng giá sẽ đạt đỉnh tại mức 0,7400 rồi quay đầu giảm xuống, do đó bạn quyết định đặt lệnh take profit tại mức giá 0,7400. Nếu giá giảm xuống đúng theo kỳ vọng thì bạn đã kịp thời chốt lời để thu được khoản lãi thực sự.

-

Stop Loss

Lệnh stop loss, có thể gọi tắt SL, là lệnh bổ sung dùng để đóng lệnh chính lại khi giá chạm tới mức mà bạn quyết định cắt lỗ. Mục đích nhằm hạn chế thua lỗ khi giá đi sai hướng kỳ vọng.

Cũng giống như chốt lời, cắt lỗ là lệnh vô cùng quan trọng mà bất kỳ nhà đầu tư nào cũng cần thiết lập cho giao dịch của mình. Nếu không đặt SL, số vốn của bạn có thể “bốc hơi” trong chốc lát khi giá đảo chiều quá nhanh. Do đó, lời khuyên dành cho tất cả các trader là, để quản trị rủi ro thật tốt, bạn luôn luôn phải đặt stoploss.

Ví dụ, bạn mua AUD/USD tại mức giá 0,7350. Tuy nhiên sau đó giá bắt đầu giảm xuống, để hạn chế mất quá nhiều tiền, bạn quyết định đặt SL tại mức giá 0,7300. Thực tế, giá giảm xuống 0,7250 nhưng lệnh của bạn đã được đóng tại mức 0,7300, vậy nên bạn chỉ mất 1 khoản lỗ nhỏ trong trường hợp này.

-

Trailing stop

Trailing stop là loại lệnh dùng để khắc phục hạn chế của 2 lệnh take profit và stop loss. Cụ thể, nếu TP và SL là 2 điểm lệnh chết không thể thay đổi thì trailing stop là lệnh cắt lỗ có thể dịch chuyển theo xu hướng giá hiện tại theo khoảng cách mà bạn chọn.

Tuy nhiên, các trader mới không được khuyến khích sử dụng loại lệnh này vì rủi ro là khá cao, hơn nữa khả năng dự đoán số pip để điều chỉnh cũng tương đối khó. Trailing stop chỉ phù hợp với những trader chuyên nghiệp và có vốn lớn.

Trailing stop thường được dùng khi các trader bắt đầu có lãi với mục đích bảo toàn nguồn vốn và tối đa hóa lợi nhuận. Lưu ý, nếu muốn lệnh trailing stop hoạt động, yêu cầu bạn phải luôn mở phần mềm giao dịch hoặc thuê máy chủ ảo. Vì khi tắt mắt, lệnh sẽ tự động hủy.

-

Stop limit

Đây là loại lệnh được kết hợp từ 2 lệnh stop order và limit order. Khi đặt stop limit, các trader cần xác định 2 điểm giá: giá giới hạn (limit price) và giá dừng (stop price). Khi giá chạm tới mức Stop price thì lệnh sẽ trở thành sell limit hoặc buy limit.

Stop limit là lệnh được các trader sử dụng khá phổ biến do ưu điểm của nó là giúp họ điều chỉnh được chính xác các lệnh mua/ bán. Qua đó, các nhà đầu tư có thể tự kiểm soát mức lời hay lỗ trong phạm vi chấp nhận được.

Kết luận

Như vậy, bài viết trên đã hệ thống lại kiến thức chi tiết và đầy đủ về các lệnh trong forex. Hy vọng những chia sẻ tâm huyết của chúng tôi có thể giúp bạn giao dịch và đầu tư ngoại hối hiệu quả và dễ dàng hơn. Chúc bạn sớm đạt được mục tiêu đã chọn!