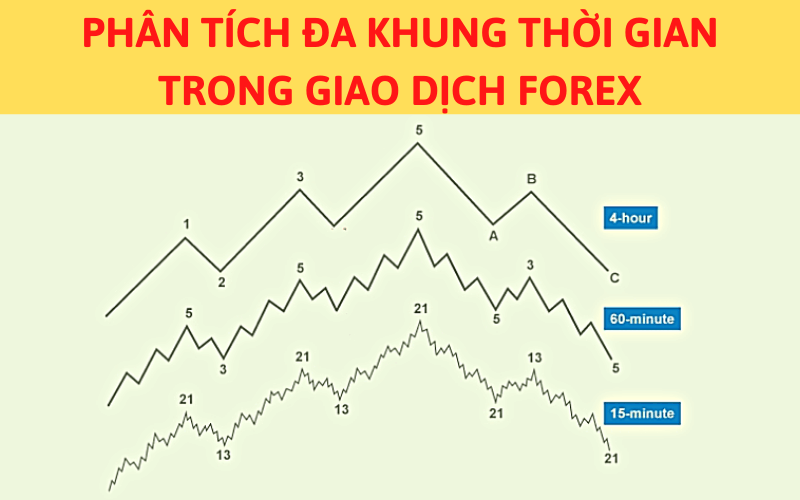

Chiến thuật phân tích đa khung thời gian hiệu quả trong Forex

Phân tích đa khung thời gian được xem là một phương pháp tiếp cận hiệu quả khi giao dịch forex. Mặc dù phương pháp này cho phép tính toán xu hướng dài hạn và tìm điểm vào lệnh lý tưởng nhưng nhiều trader vẫn còn “e ngại”. Phần lớn lý do là vì việc phân tích diễn ra quá phức tạp và đôi khi xuất hiện mâu thuẫn. Để giải quyết vấn đề này, cùng tìm hiểu qua bài viết này nhé để có một cái nhìn chuẩn xác – tối ưu nhất.

Phân tích đa khung thời gian là gì?

Phân tích đa khung thời gian trên thị trường Forex là việc xem xét một cặp tiền tệ tại một thời điểm nhưng trên các khung thời gian khác nhau.

Trên thực tế 2 nhà giao dịch Forex khi đưa ra những nhận định khác nhau về xu hướng một cặp tiền tệ thì có thể cả 2 đều đúng, họ đang đưa ra nhận định ở những khung thời gian khác nhau.

Vì sao phân tích đa khung thời gian lại quan trọng?

Trong giao dịch Forex, nhiều trader thường chỉ chú tâm vào một khung thời gian trên đồ thị. Những trader giao dịch dài hạn thường sẽ tập trung vào đồ thị 1 ngày hoặc 1 tuần; trong khi đó những trader ngắn hạn thường quan sát và tìm kiếm cơ hội trên các đồ thị 5 phút hoặc 15 phút.

Điều này làm giảm khả năng bao quát cũng như phân tích hướng đi của thị trường bởi vì một xu hướng trên đồ thị khung thời gian ngắn hạn có thể chỉ là một cú hồi nhỏ trên đồ thị khung thời gian dài hạn.

Giao dịch trên một khung thời gian cũng tương tự như lái xe với tầm nhìn chỉ vài mét; bạn sẽ không thể biết được phía trước có hố sâu hay cây chắn ngang đường hay không, và bạn sẽ vô cùng rủi ro.

Chính vì vậy phân tích đa khung thời gian là rất cần thiết, nó sẽ giúp bạn

- Xác định được xu hướng tổng thể của thị trường và các ngưỡng hỗ trợ/ kháng cự quan trọng.

- Xác định xu hướng điều chỉnh.

- Xác định và tối ưu điểm vào lệnh, điểm cắt lỗ và điểm chốt lời tốt hơn.

- Tăng khả năng chiến thắng và giảm thiểu rủi ro khi giao dịch.

Ba bước phân tích đa khung thời gian

Với hướng dẫn phân tích đa khung thời gian forex chuẩn hiệu quả, nhà giao dịch lưu ý phải ghi nhớ 3 bước quan trọng sau:

-

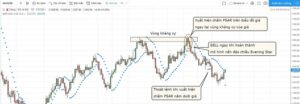

Bước 1: Xác định về xu hướng có trên khung thời gian lớn

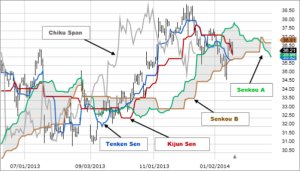

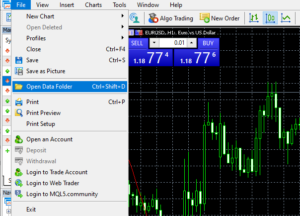

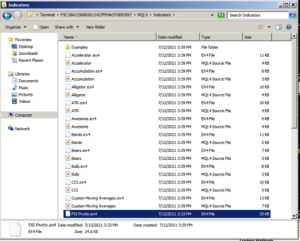

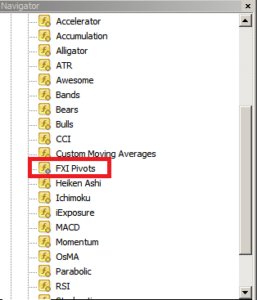

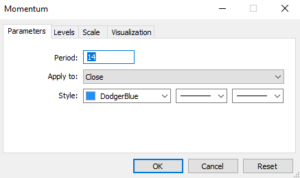

Trader có thể sử dụng các công cụ và chỉ báo để xác định được xu hướng chính của giá trên khung thời gian lớn. Đồng thời vẽ đường hỗ trợ kháng cự tại đây.

-

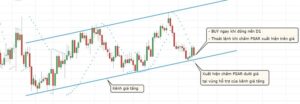

Bước 2: Tiến hành phân tích trên khung thời gian nhỏ

Trader tiếp tục xác định lại một lần nữa xu hướng chủ đạo ở khung thời gian nhỏ. Sau đó phân tích và điều chỉnh những vùng kháng cự/hỗ trợ.

-

Bước 3: Thực hiện tìm điểm hợp lý để tiến hành vào lệnh

Trader có thể tìm điểm vào lệnh dựa trên những mô hình nến và hành động giá sao cho phù hợp nhất.

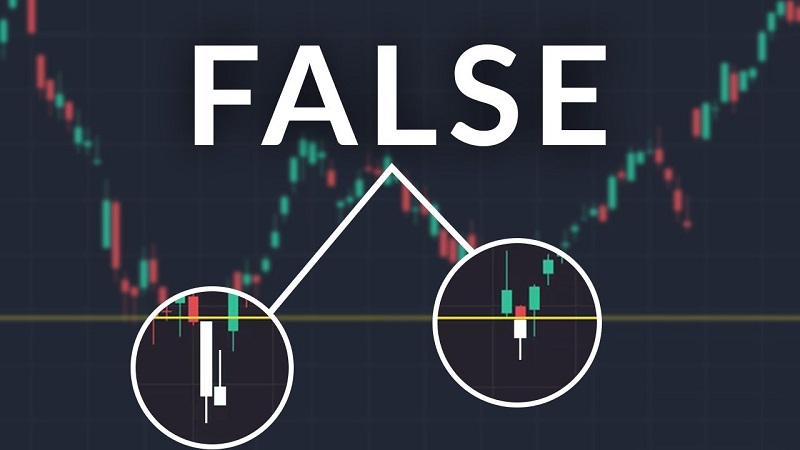

Làm gì khi có sự mâu thuẫn giữa 2 khung thời gian?

Làm sao để giải quyết mâu thuẫn khi thực hiện phân tích đa khung thời gian forex?

Đối với vấn đề này, nhà giao dịch có thể lựa chọn tùy thuộc vào chiến lược mà mình đang áp dụng. Bên cạnh đó là chú ý thêm về cách đánh của từng trader.

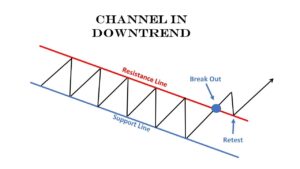

Trường hợp 2 khung thời gian có xu hướng ngược nhau, nhà giao dịch có thể chọn scalping với khung thời gian nhỏ. Chú ý, tỷ lệ rủi ro R:R tối ưu trong trường hợp này nên là 1:2 hoặc 1:3.

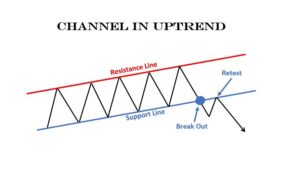

Trường hợp muốn an toàn, nhà giao dịch cũng có thể chọn đánh thuận xu hướng với khung thời gian lớn. Thời điểm tốt nhất là chờ cho khung thời gian nhỏ phá vỡ xu hướng giảm để trở về xu hướng tăng.

Cách giao dịch đa khung thời gian hiệu quả

Cách áp dụng chiến thuật phân tích đa khung thời gian hiệu quả trong giao dịch Forex

Để áp dụng chiến thuật phân tích đa khung thời gian hiệu quả nhất bạn lưu ý có hai cách sau để giao dịch:

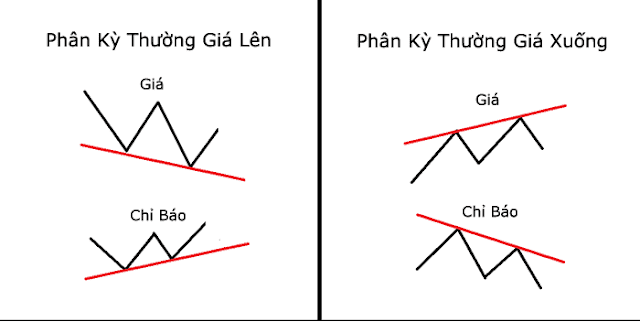

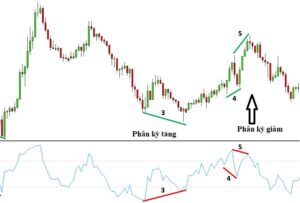

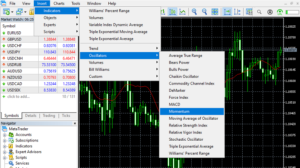

- Giao dịch theo xu hướng: Xác định xu hướng chính trên đồ thị dài hạn bằng cách kẻ đường xu hướng hoặc sử dụng các chỉ báo theo sau (lagging indicator), sau đó chuyển xuống đồ thị khung thời gian ngắn hạn hơn để tìm điểm vào lệnh theo trend chính của thị trường.

- Giao dịch đảo chiều: Xác định các vùng quá mua hoặc quá bán; hoặc vùng hỗ trợ hoặc kháng cự trên đồ thị dài hạn, sau đó chuyển xuống khung thời gian ngắn hạn hơn để tìm điểm vào lệnh sóng đảo chiều.

Một vài lưu ý khi giao dịch theo xu hướng chính và ngược xu hướng điều chỉnh (đảo chiều):

- Khi giao dịch theo xu hướng với khung thời gian lớn hãy đặt stoploss trên đỉnh hoặc dưới đáy trước đó, và dời stoploss khi giá đi theo xu hướng chính.

- Khi giao dịch ngược trend chính, hãy giao dịch với khối lượng nhỏ hơn so với lệnh theo xu hướng(thường là 1/2 khối lượng lệnh giao dịch theo xu hướng chính) và luôn đóng lệnh khi xác định xu hướng điều chỉnh đã kết thúc và xu hướng chính tiếp diễn.

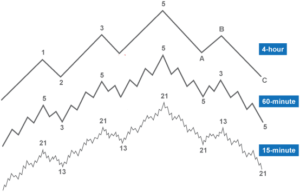

Phân tích đa khung thời gian là chiến thuật tương thích với mọi phong cách giao dịch từ ngắn hạn, trung hạn hay dài hạn đều có thể áp dụng. Bạn có thể kết hợp từ 2 tới 3 khung thời gian khác nhau để phân tích.

Các nhóm đồ thị thường được sử dụng hiệu quả là:

- 5 phút – 30 phút – 1 giờ

- 15 phút – 1 giờ – 4 giờ

- 1 giờ – 4 giờ – 1 ngày

- 1 ngày – 1 tuần.

Kết luận:

Thông qua bài viết trên chắc bạn đã nắm được cách sử dụng chiến thuật phân tích đa khung thời gian. Hãy áp dụng chiến thuật này từ hôm nay vào phân tích nó có thể giúp việc giao dịch của bạn hiệu quả hơn rất nhiều. Chúc bạn giao dịch thành công!