Người tham gia thị trường ngoại hối đều quan tâm đến các cặp tiền chính trong Forex. Bởi giá của những cặp tiền phổ biến này thường chỉ biến động trong một phạm vi khá nhỏ. Trader mua bán các cặp tiền tệ chính sẽ có nguồn thu nhập ổn định, không lo giá tăng giảm thất thường. Hãy cùng chúng tôi đi tìm hiểu các cặp tiền tệ chính trên sàn forex là gì và vì sao chúng lại được giao dịch thường xuyên thông qua bài viết dưới đây.

Cặp tiền tệ là gì?

Khi giao dịch Forex bạn không được mua đồng tiền riêng lẻ mà phải mua/bán tiền theo từng cặp nhất định. Muốn tham gia giao dịch thành công và có lời thì đầu tiên bạn cần nắm rõ thông tin về tỷ giá các cặp tiền tệ này. Tỷ giá Forex còn có tên gọi phổ biến là tỷ giá hối đoái hay tỷ giá trao đổi ngoại tệ. Tức là bạn phải biết 1 đồng tiền của quốc gia này đổi được mấy đồng tiền của quốc gia khác.

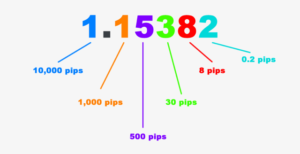

Ví dụ: Giá EUR/USD có thể là 1,15, tức là bạn phải trả 1,15 USD để mua 1 EURO. Tỷ giá thay đổi có thể do đô la Mỹ đã tăng giá hoặc đồng Euro đã giảm giá trị. Khi tỷ giá tăng lên 1,21 đồng nghĩa với việc đồng Euro đã tăng giá trị. Vì giờ đây phải cần đến 1,21 USD để mua 1 EURO. Nếu tỷ giá giảm xuống 1,12 thì mua 1 EURO sẽ tốn ít USD hơn.

Trong giao dịch Forex, đồng tiền yết giá đứng trước trong cặp tiền tệ và được dùng để tính lượng tiền cần để ký quỹ. Còn đồng tiền đứng sau gọi là đồng tiền định giá, dùng để tính lời/lỗ khi bạn giao dịch.

Các cặp tiền chính trong forex là gì?

Mỗi loại tiền tệ có thể ghép với bất kỳ loại tiền tệ nào khác thành một cặp tiền tệ. Mọi loại tiền tệ đều có thể được giao dịch và trở thành tiền tệ định giá hoặc tiền tệ cơ sở. Tuy nhiên, trong số đó sẽ có một số cặp tiền được giao dịch phổ biến hơn những cặp tiền khác. Đây chính là cách mà các cặp tiền tệ ngoại hối chính hình thành.

Các cặp tiền chính trong Forex hay “Major Currency Pairs” là những cặp tiền phổ biến nhất với mọi trader. Chúng được giao dịch thường xuyên và được sử dụng rộng rãi trên thị trường ngoại hối. Thường thì các đồng tiền nằm trong nhóm các cặp tiền tệ chính là của những quốc gia có nền kinh tế phát triển mạnh mẽ nhất. Kinh tế tăng trưởng ổn định cũng là tiêu chí để một đồng tiền được lựa chọn trở thành một phần của cặp tiền tệ chính. Các cặp tiền xoay quanh những đồng tiền đến từ Anh, Mỹ, Úc, Nhật Bản cùng với một số nước Châu Âu phát triển. Có tất cả 7 cặp tiền tệ thuộc danh sách các cặp tiền chính trong Forex đã được công nhận.

Top 7 cặp tiền chính trong forex

Chắc hẳn ai cũng đoán được tiền tệ được giao dịch nhiều nhất trên thị trường Forex là USD. Mỹ được biết đến là siêu cường kinh tế bậc nhất hành tinh và đô la Mỹ là ngoại tệ phổ biến được dùng làm trung gian thanh toán trên toàn thế giới. Vị trí thứ 2 thuộc về đồng tiền chung châu Âu Euro và tiếp đến là đồng Yên Nhật.

Các cặp tiền chính trong Forex được đề cập dưới đây có thể không phải sự lựa chọn tốt nhất để giao dịch sinh lời. Nhưng với ưu điểm là tỷ suất sinh lời ổn định chúng vẫn được nhiều nhà đầu tư yêu thích.

Cặp EUR/USD

Sự thật là hơn một nửa số giao dịch trên thị trường ngoại hối liên quan đến đô la Mỹ. Cặp tiền tệ được giao dịch nhiều nhất thế giới chính là EUR/USD với hơn 20% tổng khối lượng giao dịch. Cặp tiền này có sự chênh lệch rất thấp, gần như là thấp nhất trong số các cặp tiền tệ. Tính thanh khoản cao và ít bị biến động cũng là những nguyên nhân khiến Cặp EUR/USD giữ vị trí đầu bảng các cặp tiền chính trong Forex. Ngoài tính ổn định, EUR/USD có tính chuyển động lặp lại thuận lợi để trader đưa ra dự đoán.

Cặp USD/JPY

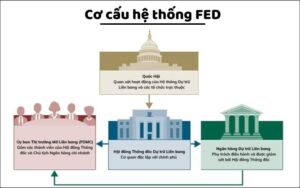

Đồng Yên được xem là một đồng tiền “trú ẩn” an toàn cho các nhà đầu tư. Nghĩa là trong thời điểm thị trường bất ổn, họ sẽ tìm kiếm nơi ẩn náu vào đồng yên Nhật khiến đồng tiền này tăng giá. Do mức lãi suất thấp hơn nên trader lựa chọn USD/JPY sẽ dễ dàng thu lợi nhuận lớn từ chênh lệch lãi suất với USD. Trong đó chênh lệch lãi suất giữa Cục Dự trữ Liên bang Mỹ (FED) và Ngân hàng Trung ương Nhật Bản (BOJ) sẽ tác động đến giá trị của các đồng tiền này khi so sánh với nhau.

Cặp GBP/USD

Nhắc đến cặp tiền biến động với biên độ lớn trong thị trường Forex thì không thể bỏ qua cặp GBP/USD. Bảng Anh đã được mua bán tự do trên toàn thế giới và từng đứng nhất về mệnh giá. Hiện nay Đồng bảng đứng thứ 4 trong bảng xếp hạng khối lượng giao dịch ngoại tệ toàn cầu, chỉ sau Đô la Mỹ, Euro và Yên Nhật. Nhiều trader ưa chuộng cặp tiền tệ chính này vì chúng có khả năng sinh lời cao và khối lượng giao dịch lớn. Đi cùng với cơ hội kiếm lợi nhuận khủng thì rủi ro cũng khá cao chứ không hề an toàn. Hãy cân nhắc cẩn thận và có chiến thuật hợp lý khi giao dịch GBP/USD.

Cặp USD/CHF

Cái tên tiếp theo trong danh sách các cặp tiền chính trong forex là cặp USD/CHF. Bên cạnh Yên Nhật, đồng Franc Thụy Sĩ là hai loại tiền tệ trú ẩn an toàn phổ biến nhất. Điều này là vì Thụy Sĩ khá ổn định về tài chính và chính trị. Cặp tiền USD/CHF có xu hướng tương quan nghịch với EUR/USD, GBP/USD và giá vàng. Nói một cách đơn giản, trong khi USD/CHF tăng lên thì vàng đang lên giá và ngược lại. Vẫn có trường hợp cùng chiều nhưng khá hiếm, vì thế nhiều trader đã phân tích XAUUSD từ USD/CHF.

Cặp AUD/USD

AUD/USD cũng được xếp hạng một trong những cặp tiền tệ chính dựa trên sự phát triển mạnh mẽ của nền kinh tế Úc. Đồng đô la Úc AUD đã trở thành một loại tiền tệ tự do thả nổi từ năm 1983. Do Australia phụ thuộc nhiều vào xuất khẩu nguyên liệu thô (than, quặng sắt) nên cặp tiền tệ này bị ảnh hưởng nhiều bởi giá cả hàng hóa. Giao dịch AUD/USD còn được gọi là giao dịch “Aussie” nên nếu nghe cái tên này trong các cuộc trò chuyện đừng quá bất ngờ nhé!

USD/CAD

Nền kinh tế của Canada phát triển tốt với trữ lượng gỗ và khí đốt tự nhiên lớn. Giá trị của đồng đô la Canada chịu ảnh hưởng bởi giá dầu – sản phẩm xuất khẩu chính của quốc gia này.Cặp tiền USD/CAD nằm trong số những cặp tiền tệ được giao dịch tích cực và có tính thanh khoản tốt nhất forex. Trong lịch sử từng có thời điểm USD/CAD đạt đến mức ngang bằng (tức tỷ lệ 1:1). Tuy nhiên đồng đô la Mỹ vẫn thường xuyên là đồng tiền mạnh hơn so với đô la Canada.

NZD/USD

Cặp tiền tệ cuối cùng thuộc top các cặp tiền chính trong Forex chính là NZD/USD. Nông nghiệp có ảnh hưởng lớn đến nền kinh tế New Zealand với hơn 2/3 lượng hàng xuất khẩu là nông nghiệp. Giá sữa là một yếu tố đặc biệt tác động đến giá trị đồng tiền đô la New Zealand. Đôi lúc bạn sẽ thấy thuật ngữ “Kiwi” được trader sử dụng để chỉ cặp tiền tệ NZD / USD. Đồng đô la New Zealand thu hút trader bởi đây là loại tiền tệ có lợi suất tương đối cao.

Top các 9 cặp tiền tệ trong Forex có thanh khoản tốt nhất

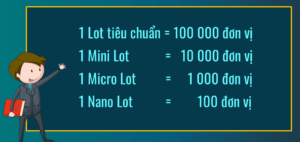

Tính thanh khoản của một tài sản là khả năng chuyển đổi thành tiền một cách nhanh chóng và gần với giá thị trường nhất. Muốn xác định cặp tiền tệ nào có tính thanh khoản cao phải trải qua nhiều bước đo lường. Sau đó tổng hợp, tính toán và so sánh để đưa ra được mức thanh khoản của từng loại.

Đối với thị trường forex ta có thể ước tính khả năng thanh khoản của các loại tiền tệ. Phương pháp là dựa vào tổng khối lượng của toàn bộ đơn đặt hàng đang chờ xử lý. Kết hợp với thông tin, dữ liệu về hoạt động mua/bán của các cặp tiền tệ.

- Xem hình trên có thể thấy cặp tiền tệ EUR/USD chiếm đến 28% tổng khối lượng giao dịch. Hay nói cách khác, trên thị trường Forex, đây là cặp tiền có tính thanh khoản cao nhất.

- Vị trí thứ 2 thuộc về USD/JPY chiếm 13% cho thấy đây là cặp tiền thanh khoản khá tốt.

- Xếp ngay sau đó cặp GBP/USD về đích với vị trí thứ 3 với tỷ lệ 11%.

- Cặp AUD/USD ở vị trí thứ 4 với tỷ lệ 6% theo sát nút là các cặp USD/CAD và USD/CHF chiếm 5%.

- Ba cặp tiền tệ NZD/USD, EUR/JPY, GBP/JPY cùng chiếm 4% như nhau.

Phân loại cặp tiền tệ trong Forex

Người ta đã phân chia các cặp tiền thành ba nhóm là: cặp tiền tệ chính, cặp tiền tệ chéo, và các cặp ngoại lai:

Cặp tiền tệ chính (Major currency pairs hay Majors)

Các cặp tiền chính trong Forex đang chiếm hơn 70% tổng doanh thu của thị trường này. Hiện nay người ta đã công nhận 7 cặp tiền chính trong Forex mà chúng tôi đã nêu ở trên. Nếu là trader mới gia nhập thị trường tốt nhất nên bắt đầu với chúng. Kể các các trader đầy kinh nghiệm cũng có xu hướng yêu thích các cặp tiền chính hơn. Bởi thành phần chủ yếu là đồng tiền của các quốc gia có nền kinh tế phát triển mạnh.

Đặc trưng của các cặp tiền chính là tính thanh khoản cao, phổ biến, số lượng giao dịch khổng lồ. Chỉ cần giao dịch khôn khéo bạn hoàn toàn có thể kiếm lời khủng từ cặp tiền tệ chính. Trong các cặp tiền tế chính nếu có đồng tiền của một quốc gia dễ bị giá hàng hóa tác động sẽ được gọi là cặp tiền hàng hóa.

Cặp tiền tệ chéo (Cross-currency pairs/ Crosses)

Thuật ngữ này dùng để chỉ những cặp tiền phổ biến nhưng không chứa đồng đô la Mỹ.

Ví dụ nổi bật như: GBP/JPY, AUD/CAD, GBP/CHF, hoặc EUR/AUD, EUR/JPY,…

Các cặp tiền này có mức chênh lệch rộng hơn một chút so với các cặp tiền chính. Khả năng thanh khoản cũng không cao bằng do thiếu vắng đồng USD. Tuy nhiên chúng vẫn khá phổ biến đạt đủ mức thanh khoản chuẩn của thị trường. Ngoài những cặp tiền chéo chúng tôi giới thiệu vẫn còn rất nhiều cặp khác đang được giao dịch. Đối với trader đang giao dịch theo xu hướng cổ điển, họ thường chọn các cặp chứa đồng Yên Nhật.

Cặp tiền tệ ngoại lai (Exotic pairs hay Exotics)

Cặp tiền tệ ngoại lai được kết hợp bởi một loại tiền tệ chính và một loại tiền tệ đến từ quốc gia có kinh tế ít phát triển hơn. Thường là tiền tệ của các thị trường mới nổi và các cặp này không có tính lỏng. Ngoài ra thì chênh lệch giá cũng rộng hơn nhiều hai loại cặp tiền tệ còn lại. Ví dụ như USD/RUB (Đồng Rúp Nga), USD/MXN (đồng Peso México) hay EUR/DDK (đồng Krone Đan Mạch) là 3 cặp tiền ngoại lai khá phổ biến. Trên thị trường forex, thị phần của tiền tệ chéo khá nhỏ và không được nhiều trader lựa chọn.

Tính thanh khoản thấp, biên độ biến động lớn, chênh lệch cao cùng với rủi ro lớn. Đây là những điều kiện kém hấp dẫn khiến trader dè chừng khi chọn cặp tiền này. Vẫn còn khá nhiều khó khăn trong khâu phân tích, dự báo do thiếu thông tin. Rất khó để dự báo được xu hướng tương lai của các cặp ngoại lai. Đây cũng là lý do cặp tiền này càng ít được giao dịch hơn. Đa số người mua/bán cặp tiền ngoại lai đến từ các quốc gia có đồng ngoại lai.

Ưu và nhược điểm của các cặp tiền chính trong forex

Ưu điểm

- Từ đặc điểm của các cặp tiền có thể đưa ra một số nhận xét về ưu, nhược điểm của chúng. Trên cơ sở lợi thế vững chắc nhất củng cố cho các cặp tiền chính là mức độ phổ biến. Bạn sẽ dễ dàng tìm thấy thông tin có sẵn liên quan đến các cặp ngoại hối này. Bên cạnh đó tin tức về tỷ giá cũng được cập nhật liên tục trên các trang truyền thông.

- Trên thực tế, tính thanh khoản tốt của các cặp tiền chính sẽ làm giao dịch dễ dàng hơn. Giao dịch cặp tiền chính diễn ra liên tục khiến thị trường ngoại hối thêm sôi nổi. Khối lượng lớn có nghĩa là nhiều người sẵn sàng mua hoặc bán tại một thời điểm nhất định. Từ đó làm giảm khả năng trượt giá và dù có xảy ra thì cũng chỉ trượt giá nhỏ. Trader có thể tham gia và thoát khỏi thị trường một cách dễ dàng với kích thước vị thế lớn.

- Khi chi phí giao dịch giảm do khối lượng lớn, các cặp tiền tệ có tính thanh khoản cao hơn có thể được giao dịch trên mức spread thấp hơn. Khả năng thanh khoản tốt cũng có tác dụng làm dịu sự biến động nói chung.

Nhược điểm

- Là một trader, muốn thành công bạn phải theo dõi thường xuyên mọi dữ liệu biến động của thị trường. Xét ở mặt khác, thì đòi hỏi về lượng thông tin lớn cũng là nhược điểm của giao dịch Forex. Bạn phải bỏ ra nhiều thời gian và công sức để nghiên cứu về cặp tiền tệ chính đã chọn. Sau đó dựa trên kiến thức của mình để đưa ra quyết định mua/bán. Giao dịch cặp tiền tệ chính hoàn toàn không đảm bảo bạn sẽ có lợi nhuận hay là đạt lợi nhuận cao.

- Các loại tiền tệ tạo nên các cặp chính đều được thả nổi tự do. Hay nói cách khác là giá của chúng được xác định bởi quy luật cung và cầu. Các ngân hàng trung ương có thể vào cuộc để kiểm soát giá nhưng không thể định hướng hoàn toàn. Thường chỉ khi cần ngăn giá tăng hoặc giảm quá mức có thể gây hại cho nền kinh tế.

- Một nhược điểm tiềm năng khi giao dịch các cặp tiền chính trong Forex là không thể nhận loại lợi nhuận thường xuyên, đáng tin cậy và cố định. Thị trường ngoại hối không cho bạn lợi nhuận như kiểu của thị trường chứng khoán. Dù có là cặp tiền tệ chính thì lợi nhuận cũng không cố định như mua cổ phiếu, trái phiếu.

Đầu tư Forex – Cách chọn cặp tiền tệ Forex như thế nào?

Dựa vào tính thanh khoản, các nhà đầu tư có thể chọn ra cho mình một cặp tiền tệ có giá trị và mang về nhiều lợi thế trong các giao dịch. Vậy nên có thể nói, tính thanh khoản là một yếu tố quan trọng hỗ trợ các nhà giao dịch có những quyết định sáng suốt. Trong đó, có thể kể đến một số đặc trưng cơ bản của các cặp tiền tệ thanh khoản như sau:

- Đầu tiên là mức độ trượt giá (slippage) của các cặp tiền tệ này rất hiếm;

- Bên cạnh đó, các cặp tiền tệ thanh khoản có giá trị chênh lệch giữa giá mua và giá bán (spread) ở mức thấp;

- Cuối cùng là các đơn đặt hàng được tiến hành vô cùng nhanh chóng.

Trong đó mức chênh lệch giữa giá mua và giá bán (spread) giải thích lý do vì sao các trader chỉ ưa chuộng các cặp tiền tệ có tính thanh khoản cao trong các giao dịch. Vì vậy có một số nhà đầu tư chỉ chọn giao dịch với cặp tiền EUR/USD thay vì các loại khác.

Tuy nhiên, việc 7 cặp tiền tệ có sự khác nhau về tính thanh khoản không làm cản trở giao dịch của các nhà đầu tư. Bên cạnh đó, các trader cũng cần hiểu rõ bản chất tính thanh khoản của các cặp tiền tệ để đưa ra những chiến lược giao dịch sáng suốt nhất. Đó là tính thanh khoản của của các cặp tiền tệ có bắt nguồn từ tính thanh khoản của các loại tiền tệ tạo thành nó.

USD là vua trong thị trường ngoại hối

Trong phần tiếp theo của bài viết, chúng tôi sẽ đề cập đến đồng đô la Mỹ (USD) – đồng tiền được xem là mạnh nhất trong thị trường ngoại hối và được nhiều nhà giao dịch ưa chuộng. Dưới đây là một vài đặc điểm giúp USD trở thành vua của thị trường ngoại hối:

- Có thể thấy, gần như mọi nhà đầu tư trên thế giới đều yêu thích các cặp tiền tệ có chứa đồng USD trong các giao dịch ngoại hối. Đó là do sự tăng trưởng không ngừng trong nhiều năm của nền kinh tế Hoa Kỳ, cũng như quy mô vô cùng rộng lớn mà nền kinh tế này sở hữu.

- Ngoài ra, đô la Mỹ thường là đồng tiền trung gian trong các giao dịch vì nó là đồng tiền dự trữ toàn cầu không chính thức. Hầu hết các ngân hàng trung ương và tổ chức đầu tư trên thế giới đều nắm giữ đồng USD.

- Bên cạnh đó, đồng đô la Mỹ đã đáp ứng những yêu cầu nhất định và trở thành tiền tệ tiêu chuẩn cho đa số các loại hàng hóa trên thế giới. Trong đó có thể kể đến như dầu thô và các loại kim loại quý hiếm.

Kết luận

Trên đây là những thông tin đã tổng hợp để giới thiệu đến bạn. Mua/bán các loại tiền là cách kiếm tiền phổ biến và thông dụng nhất trong forex. Các cặp tiền chính là đối tượng được nhà đầu tư quan tâm hàng đầu. Hy vọng kiến thức này sẽ giúp bạn thuận lợi giao dịch hơn. Chúc bạn giao dịch thành công!